快速上升的三一重能若想更上层楼,就必须开拓海上风机市场和海外市场,这对金风远景这些头部公司也是难题

文|《财经》记者 徐沛宇

编辑|马克

梁稳根在风电行业虽然赶了个晚集,但从没有放弃过争第一的野心。

“成为新能源行业的‘中国第一、世界品牌’,成为风电领域的三一重工”——这是三一重能股份有限公司(下称三一重能)IPO材料里表述的愿景。该公司的科创板上市申请于今年9月7日获科创板上市委员会审核通过。

梁稳根是三一重工(600031.SH)和三一重能的实控人,三一重工是工程机械领域的领头羊,三一重能则刚从风机制造业的三线企业跻身为二线企业。

三一重能成立于2008年,与其他风机制造商几乎同时起步。为了打开美国市场,2011年11月,梁稳根曾状告时任美国总统奥巴马,名噪一时。

但直到2019年,三一重能才首次排进中国风机制造前十名。2020年,其排名提升至第八位。2021年,业内预计其排名将进一步提升两个位次左右。

三一重能近两年快速崛起有三点原因:一是在风电运营商抢装潮中抓住了机会;二是可自造关键零部件,从而保证给下游供货;三是敢打价格战。

此外,三一重能还得益于其2016年开始的改革。梁稳根曾认为三一重能要做风电的全产业链,自产每一个风机零部件;2016年,梁稳根调整思路,放弃非核心零部件的制造,将三一重能的定位调整为整机集成商。2018年,梁稳根从国电联合动力集团挖来李强担任总工程师,形成了新的技术团队。

三一重能的爆发力是否具有可持续性?业内观点不一。有一线风机企业高管评论说,三一打价格战是因为看到了行业重组的机会,同时也是为了冲刺上市。但价格终究会回规理性,企业竞争还是要看技术实力。

在风电行业集中度越来越高的当下,三一重能若想保住二线阵营,甚至更上层楼,必须开拓海上风机市场和海外市场,这对金风远景这些头部公司也是难题。

抢装潮与价格战从能源变革的长周期来看,风电还有数十年的增长期,但是从风电行业自身的发展周期看,跑马圈地的时代已到尾声,行业即将进入成熟稳定期。过去三年,三一重能抓住了这最后的机遇。

2020年是中国陆上风电补贴的最后一年,风电运营商掀起了抢装潮,新增装机量创历史峰值。根据中国可再生能源学会风能专业委员会(下称CWEA)发布的报告,2020年,中国新增风电装机容量5443万千瓦,同比增长105.1%。

2021年,风电装机总量继续保持强劲。据彭博新能源财经统计,截至2021年9月底,中国新增风电装机容量达1600万千瓦,比去年同期高出26%。全年装机量有望达到4000万千瓦,为历史第二高位。

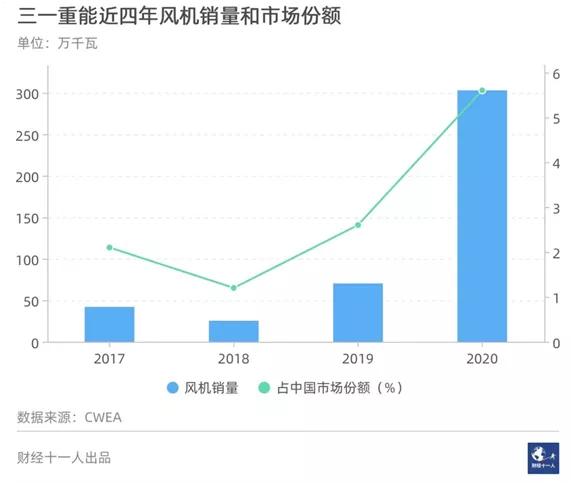

过去两年,三一重能增速跑赢行业大盘。根据CWEA统计数据,三一重能2017 年、2018年、2019 年在中国风电市场的份额分别为 2.1%、1.2%、2.6%,排名分别为第 11、14、10 位。2020年,三一重能排名提升至第8位,市场份额为5.6%,装机容量同比增长了330%。

2021年三一重能继续高歌猛进,多家分析机构预测三一重能会升至第5或者第6位。

国际能源咨询公司伍德麦肯兹发布报告称,2021年上半年,按照风机订单总容量排名,中国中车和三一重能赶超运达风电与上海电气,首次跻身前五。而欧美整机商的定价过高,导致其未能签下任何订单。低价优势成为第二梯队整机商抢占市场份额的主要原因。2021年上半年,三一重能凭借低于第一梯队风电整机商的报价,获得了该司史上最高的订单量。

《财经》记者采访的诸多业内人士也都认为,三一重能迅速扩大市场份额与其大打价格战有关。2020年11月,华能集团“北方上都平价大基地项目”主机打捆招标开标,三一重能投标的风机主机价格降至2700元/千瓦,打破同期最低价,被认为是打响价格战的“第一枪”。从那以后,三一重能不断压低价格,并引起其他风机企业跟进降价。到今年9月,中国陆上风机价格最低价跌破每千瓦2000元大关,不到前一年价格高位的一半。

三一重能自己则认为,技术研发的实力和数字化智能制造是其取胜的两大法宝。“企业之间的竞争,在于技术与效率的竞争。”三一重能副总经理余梁为在北京风能展期间对媒体说。

2021年北京风能展期间,三一重能发布新闻稿称:技术突破是三一重能崛起的源动力,公司近年来持续加大技术研发投入,持续引进国际一流技术人才,技术实力得到显著提升。同时,智能制造大大提高了生产效率,2020年,三一重能创造了单条生产线“100天生产800台风电机组”的高效率。

中国新能源电力投资联盟秘书长彭澎对《财经》记者总结说,在2020年的抢装潮下,谁有货谁就有订单,三一重能以保障供货取胜。2021年以后,低价是三一重能最大的优势。

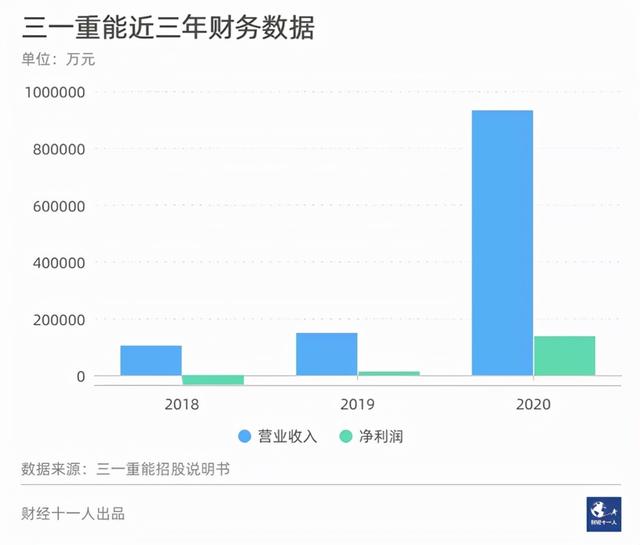

三一重能在2019年打破了多年亏损的局面,当年实现营收14.81亿元,归母净利润1.26亿元;2020年营收93.1亿元,归母净利润13.7亿元;2021年上半年,营收39.48亿元,同比增长65.31%;净利润8.33亿元,同比增长177.92%。

招股书显示,三一重能此次IPO,拟募集资金30.32亿元,其中11.74亿元将用于新产品与新技术开发,10亿元用来补充流动资金,3.87亿元投入新建大兆瓦风机整机生产线项目,1.55亿元投入生产线升级改造项目,1.51亿元投入风机后市场工艺技术研发项目,1.65亿元投入三一张家口风电产业园建设项目。

彭博新能源财经发布的报告称,此次融资有助于推动三一重能快速增长。为了保持市场份额,预计三一重能未来将维持低价竞标策略。

供应链成败不管是打价格战还是保障供货量,三一重能的底气都源于其供应链。

风电机组一般由叶片、轮毂、齿轮箱、发电机、机舱、塔架、控制系统、变流器等组成,其中,叶片和发电机是核心零部件。三一重能是整机生产商,同时具备发电机、叶片的自主研发生产能力。相较于核心零部件全部依赖外购的竞争对手,三一重能的产品自主可控性更强、综合成本更低。

在新冠疫情爆发初期,以及陆上风电抢装的时期,诸多整机商都无法保障叶片供应。三一重能的叶片生产不仅可以自给自足,还可对外销售。2020年,三一重能的叶片销售额为8735.70万元,占总营收的比例为0.95%。

供应链是三一重能如今的制胜法宝,而在该司创办之初,繁重的供应链建设则是拖累其发展的包袱。

三一重能2008年成立时(当时名为三一电气),中国各大风机制造商的技术起点相差无几。基于三一集团在工程机械领域的积累,以及品牌人才优势,梁稳根为三一重能制定了做风电全产业链的战略。梁稳根的规划是,到2012年,把三一的风电板块做成在集团中规模体量占据较大分量的事业部。

风机的商业模式与三一擅长的工程机械行业不同,工程机械的交易周期以及投资回报周期短且快,风机的周期相对较长。如今的中国风机巨头金风、远景等均属于轻资产企业,主司研发和整装。而三一重能成立之初的规划则是做全产业链,从增速器、发电机、控制系统到叶片等均由三一电气自己研发、制造。

从成立到2017 年,三一重能自产的核心零部件除叶片、发电机外,还有增速机、底架等。2015 年、2016 年,三一重能销售的增速机、底架及轮毂故障率高,不仅损害了其品牌声誉,还造成了较大经济损失。

三一重能的招股说明书显示,近三年,自产零部件的历史期质量问题(齿轮箱、轮毂、底架质量问题)引致的质保支出金额分别为 2.78亿元、1.93亿元、1.23亿元。

尽管出现了质量问题,风电业务在三一集团的地位仍未降低。2016年元旦期间,三一集团召开董事会扩大会议,提出了企业转型发展战略。“要毫不动摇地将装备制造打造成世界级品牌。同时,也要毫不动摇地将新能源打造成世界级品牌。”梁稳根在此次会上表示,三一重能即为承载三一“新能源”发展方向的核心公司。

经过一年的调整和改革,三一重能从2017 年开始,仅保留了叶片和发电机两大核心零部件的自产,其余零部件逐步停止自产、转为外购。

目前,三一重能的风机叶片生产基地分布在张家口、韶山、通榆三地;发电机生产主要由三一智能电机负责。其自产的叶片、发电机主要用于自身的风电整机产品,基本满足自身生产需要。同时,还会向其他整机企业销售部分叶片和发电机。

两“海”挑战中国风电市场是世界上最分散的市场,整机商众多。在2020年的抢装潮里,龙头整机厂商产能不足,使得市场集中度有所下滑。中国风电市场发展成熟之后,市场集中度必将持续上升。三一重能将如何保住二线地位,甚至更上层楼?

某新能源咨询公司负责人对《财经》记者分析说,当前市场上的风机制造企业大多是经历过市场洗礼的实力玩家,预计未来几年市场份额不会有太大变化,只会出现小幅排名变化。对于三一重能来说,海上风电市场有发展机会,但需要一定时间。

三一重能的产品线相对单一,全部是陆上风机,但陆上风电正趋于饱和,如今的风机蓝海市场是海上风机。同时国内市场虽大,但竞争异常激烈,三一重能需积极开拓国际市场。

但这并非易事。早在2017年11月,梁稳根就带领三一重能董事长周福贵等人与华能集团签署了战略合作协议,双方将在境内外风电项目、海上风电技术、能源供应服务等领域开展合作。但此后并未见到实效。

若此次科创板IPO成功,三一重能计划研发海上6—10兆瓦的新型风机,及 90米以上的叶片技术,完善大兆瓦产品序列,从而使公司的产品结构匹配市场需求。

在今年的北京风能展上,三一重能总工程师李强表示,三一现在正在调研海上风电机组。中国海域的情况与国外差异很大,三一何时进军海上风电还不确定,但发展海上风电毫无疑问,而且不止在国内发展。海上风电最大的风险是如何保证设备的可靠性,这需要全产业链一起努力。

开拓海外市场不仅是三一重能的挑战,也是整个中国风电整机商的痛楚。与中国光伏企业在全球占据主导不同,中国风电企业海外市场发展不佳。中国风电领头羊金风科技(002202.SZ)是最早走出国门的风电企业,目前其海外市场收入占比也仅有一成左右。

中国风电企业大发展,首因是依托全球发展最快的中国风电市场。据彭博新能源财经统计,2020年,全球风电装机规模新增96.3GW,其中中国市场新增57.8GW,占比超过一半。通用电气、金风科技、维斯塔斯、远景科技、西门子歌美飒是全球排名前五位的风电整机制造商。金风和远景两家中国公司在中国市场称雄,但在海外风电市场,八成以上的份额被另外三家欧美公司占据。

三一重能的招股说明书称,在国家“一带一路”政策指引下,公司将依托三一集团的全球化体系布局,借助发电企业的丰富资源,重点布局印度、越南、乌兹别克斯坦等国家,积极开拓海外市场。

,