白色家电中的大家电品类,包括冰箱和洗衣机等,行业格局早已经逐步奠定,巨头的市场份额和利润率优势越来越明显——这可能是最接近“胜负已分”的行业之一。

不过,依然有一些中小企业希望通过资本市场融资,期望可以在海尔智家(600690.SH)、美的集团(000333.SZ)等巨头夹缝中实现突围。

创维集团(00751.HK)计划分拆创维电器股份有限公司(下称“创维电器”)在创业板上市,保荐人是中信证券(600030.SH)。第一财经记者注意到,招股书中未披露详细其冰箱和洗衣机市场份额。不过,创维电器毛利率略高于10%,远低于竞争对手20%的平均水平。此外,小米集团(01810.HK)是创维电器最重要的ODM(Original Design Manufacturer)客户。

冰箱洗衣机:实际市场份额约2%?

知名投资人高毅资产董事长邱国鹭在2013年就已经提出一个理念:在“胜负已分”的行业当中,买赢家。

而白色家电当中的大家电品类,包括空调、冰箱、洗衣机等,几大巨头的产能扩张使得市场份额逐步提升,可能是最接近邱国鹭所说“胜负已分”的行业之一。

招股书称,创维电器成立于2013年4月,主要从事冰箱、洗衣机、平板电脑等产品的研发、生产和销售,目前已形成自主品牌与ODM协同发展的业务模式。随着小米、云米等互联网家电品牌的兴起,创维电器“通过ODM/OEM的方式为其进行代工,从而快速扩大销售规模,并据此提升自身的技术实力。”

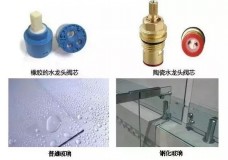

ODM模式,是指原始设计制造商(Original Design Manufacturer),由采购方委托制造方提供从研发、设计到生产、后期维护的全部服务,而由采购方负责销售的生产方式;OEM模式,是指原始设备制造商(Original Equipment Manufacturer),由采购方提供设备和技术,由制造方提供人力和场地,采购方负责销售,制造方负责生产的生产方式。

创维电器的冰箱和洗衣机占营业收入合计超过85%,招股书并未披露创维电器的在冰洗领域的市场份额。

深圳一位保荐代表人向第一财经记者表示,如果没有相应第三方数据,保荐人也可以根据每一样产品的产销量,以及全国总的产销量来大致推算出来。

“我觉得创维电器这种情况属于信息披露不完整(可能在第三方数据中被归类为’其他‘),保荐人中信证券可能需要补充大致的市场份额估算,市场占有率的数据属于不可以缺失的经营数据,预计监管部门会对中信证券和创维电器就这一点作出重点问询。”该保荐代表人称。

国家统计局数据显示,我国冰箱产量从2005年的3105.58万台增长至2020年的9014.70万台,年复合增长率为7.36%。根据奥维云网及国家统计局数据,2012年到2020年,我国洗衣机产量从2012年的6741.50万台增长至2020年的8041.90万台,年复合增长率为2.23%,增速逐渐放缓。

招股书披露的产量来看,2020年创维电器生产冰箱176.28万台,洗衣机166.01万台。由此可见按照产量数量计算的话,创维电器在冰箱和洗衣机领域市场份额都是大约2%的水平,如何在这个存量博弈的“红海”市场突围出去?

“强者愈强,马太效应持续。”浙商证券分析师马莉在《家用电器行业2022年度策略》中表示,海尔、美的在白电的优势持续扩大,白电市场份额持续提升;首创证券分析师陈梦则认为,原材料价格上涨加速家电行业洗牌,抗风险能力差的企业陆续出清,龙头企业抗冲击能力凸显。

一位家电企业高管向第一财经记者表示,2020年开始部分小家电企业上市后,借助线上渠道迅速崛起抢占一部分巨头的市场份额,目前来看巨头们已经觉醒,并且在线上线下都全面重新建立各种优势,预计在冰箱和洗衣机这种大家电领域来看,“强者恒强”的行业格局将会更难被打破。

创维电器在“风险因素”当中也称,我国冰洗行业市场化程度较高,竞争较为激烈。目前,冰洗行业已步入较为稳定的发展阶段,市场规模增速逐渐趋缓,行业进入到更加激烈的存量竞争阶段,行业竞争的加剧有可能导致发行人盈利能力下滑。

毛利率远不如对手

创维电器一直在夹缝中艰难生存,毛利率远不如竞争对手。而对中上游的采购成本来看,只公布了2021年上半年业绩的创维电器,2021年下半年有可能会依然面临成本上涨压力。

同行业的平均毛利率在20%左右,2018年到2021年上半年,创维电器综合毛利率分别为12.04%、14.96%、13.19%及11.03%,低于同行业平均值。“经营逻辑上的差异,导致报告期内发行人在ODM业务占比较高的情况下,毛利率呈现下降的水平。”创维电器解释称。

招股书称,创维电器ODM/OEM业务收入占比较大,与同行业可比公司海尔、海信等自有品牌销售占比较高存在差异,相比自有品牌产品,ODM/OEM产品毛利率较低。相比自主品牌,ODM/OEM业务的经营逻辑以生产制造为核心,ODM/OEM厂商需要通过大规模的标准化生产分摊固定成本,生产规模越大,其代工产品的单位生产成本越低,从而使得其向品牌商客户提供的产品报价越具有竞争力,

ODM/OEM厂商的盈利能力越强从经营成果来看,ODM/OEM业务通常体现为高销量、低毛利率。而自主品牌业务的经营逻辑以产品销售为核心,为实现产品的销售,厂商需要投入销售费用进行品牌及渠道建设、维持销售团队等,产品定价通常较高,因此从经营成果来看,自主品牌业务通常体现为高单价、高毛利率的特点。

另外,创维电器为港交所上市公司创维集团(0751.HK)下属子公司,自2018年执行新收入准则,将满足条件的运输费用计入主营业务成本,而同行业公司多数仍将运输费用计入销售费用,若从营业成本中扣除运输费用的影响,则发行人报告期内毛利率将提升至15.46%、18.37%、16.25%、13.49%,整体提升3个百分点左右。

即使如此计算,跟同行业在2021年上半年19.96%的平均水平依然差距很大。原材料价格上涨也是创维电器挥之不去的阴影,产品涨价也无法抵御毛利率下降。招股书称,采购的主要原材料包括吸塑原料、异氰酸酯、压缩机、电机、箱壳板材等,报告期内直接材料占主营业务成本比例为87%左右。

即使是产品有所提价也无法抵御毛利率下滑。2021年1-6月,创维电器冰箱产品毛利率较2020年下降3.38个百分点,主要系上游原材料价格快速上涨,与冰箱产品生产相关的异氰酸酯、多元醇等原材料价格上涨较大,导致单位成本上升带动毛利率下降;2021 年1-6月,洗衣机产品毛利率较2020年下降1.02个百分点,主要系上游原材料价格快速上涨,导致洗衣机产品单位成本上升带动毛利率下降。

首创证券分析师陈梦表示,原材料价格上涨对企业产生影响存在一定的滞后期。由于家电企业往往需要提前采购备货,因而拥有一定的原材料库存量,同时大部分企业由于采用先进先出的会计准则,因此在原材料涨价时,成本上涨真正反映在报表端大概需要两个季度左右的时间。

,