智通财经APP获悉,中银国际发布研究报告称,维持格力电器(000651.SZ)“买入”评级,预测2021~2023年净利润分别为251/287/340亿,对应2021~2023年PE11/10/8x。

事件:2021H1,格力实现营业总收入920.11亿元,同比增31.01%,实现归母净利润94.57亿元,同比增48.64%;2021Q2实现营业总收入584.94亿元,同比增17.83%,实现归母净利润60.14亿元,同比增25.18%。

2021H1空调销售持续复苏。

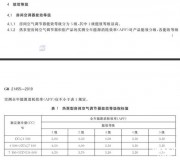

2021H1空调内销市场温和复苏,出口需求持续旺盛。据产业在线数据,2021H1空调总销量8637.36万台,同比增13.56%,其中内销量4461.54万台,同比增11.98%,较2019H1同比下降15.63%;出口量4175.82万台,同比增15.30%,较2019H1增10.91%。

在内销温和复苏下,格力销售表现较好,据产业在线2021H1格力家用空调出货量同比增17%,格力完善了全健康产品线的布局,开发了臻净风除醛空调等。2021H1格力提高出口竞争力,不断开拓海外电商渠道,深入开展与Amazon等B2C平台的合作。生活电器实现收入22亿元,同比降3.19%。智能装备实现收入2亿元,同比降5.44%,未来会加快智能装备产业发展,培育新增长点。

盈利能力持续改善。

2021H1公司整体毛利率达24.5%,相较2020H1增加2.2pct;空调毛利率29.8%,相较2020H1减少2.3pct,铜、铝和塑料等原材料价格高企,对空调毛利产生一定负面影响;2021H1空调营收占比达74%,而同期仅为59%,高毛利的空调业务拉高整体毛利率。

费率方面,2021H1公司整体费率12.11%,相比2020H1提高0.67pct;其中销售/管理/研发/财务费用率分别同比增7.58%/2.15%/3.68%/-1.30%,其中销售费用的变化,主要是本期营业收入上升及内销空调收入占比提升所致。

经营性现金流净额-60.7亿,2020H1-45.2亿元,因客户贷款及垫款净增加额增加。随着渠道改革红利持续释放,盈利能力有望持续改善,当前配置性价比较高。

评级面临的主要风险

原材料成本大幅上涨、Delta疫情超预期发展、行业竞争大幅加剧。

,