近段时间,美国国内物价上涨的消息几乎已经人尽皆知,无论是商场里老百姓需要的日用品,还是其他大宗商品,亦或是石油、天然气等燃料,都迎来了上涨,且通货膨胀的速度明显超过了美国经济学家们的预料。

特别是CPI(消费者物价指数)自四月份创下4.3%的新高后,五月份更是直冲5%。

而CPI的数值越高,往往意味着通货膨胀越严重。就拿2008年那次席卷全球的金融危机来说,当年的CPI就是5.3%。可见美国当前的经济形势不容乐观。

可尽管如此,美联储仍在以每月至少1200亿美元的规模继续增持美债和证券类资产,这无异于向世界其他脆弱的经济体扔下了“金融原子弹”,那些高外债、低外储的国家,必然难以承受这样的冲击,其经济形势将雪上加霜。

今天我们就来聊一聊美国和美元的“新动作”。如果有自己的见解可以在评论区写出来,我们一起讨论。

在正式开始之前,我们仍需要先聊一聊下面会涉及到的一些基本逻辑。美元作为当前全世界最坚挺的硬通货,是以美国政府的“信用”为担保的。

而世界各国之所以相信美国,是因为美国无论从任何角度来看,它都是当之无愧的世界霸主,第一强国,且这个“第一”的宝座在短时间内并不会改变,因此各个国家在国际上的贸易基本都要用到美元结算。

相较于美元,人民币国际化则需要一个漫长的过程。尽管现在许多国家也开始用人民币结算,并在外汇储备上更多的存储人民币。

但到了2019年,世界各国的外汇储备中,人民币的占比也就勉强达到了美元的三十分之一。这也是为什么美国大肆印钞,可以洗劫全世界,而中国印钞放水,损失的只能是本国老百姓。

其次,是量化宽松,也就是QE。量化宽松是指央行(以中国为例)在实行低利率甚至是零利率后,通过购买国债等中长期债券,增加市场上的货币供应,老百姓的简单说法就是“印钱”。

而美国自新冠疫情以来,已经印了很多钱了。不管是特朗普在任时,还是拜登上任后公布的“六万亿预算”计划,都在表明美国人在不断的靠印钱制造需求、挽救国内经济形势,同时伤害其他国家的经济。

为什么QE能够制造需求呢?因为这些印好的钱会被拿来买各种债权,进而这些钱会流入市场,且一般为流通到银行。

那么银行手上多了现金,就能借贷给企业发展,企业有钱发展就能扩充,扩充就需要人手,需要人手就需要招聘,失业率就会下跌,经济就会复苏。

但是由于“美元霸权”的存在,因此其他国家这么玩的代价很大,而美国却不是很怕。

可以预见的是,那些高外债、低外储且正在经历高通胀的脆弱经济体来说,会受到美国的这次金融核弹爆炸的巨大冲击,再度上演美元融资成本变高和资本流动性变差的不利局面。

这也是美国将数万亿美元的基础货币赤字风险转嫁给脆弱市场的“传统艺能”。

据彭博社报告指出,这些经济体包括了土耳其、阿根廷、印度、越南、巴基斯坦、埃及、巴西等十个国家,这些国家大概率会由于过高的债务与外储呈现倒挂模式而面临股票、债券市场的剧烈波动,这些国家的经济形势和金融市场也将遭遇一场灭顶之灾。

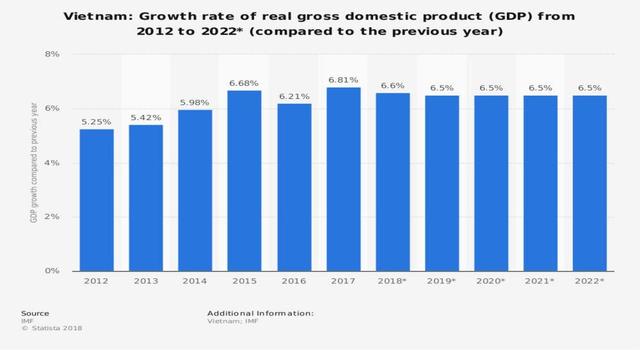

为什么说越南可能会成为翻版印度,是因为尽管越南近年来经济形势相对其他国家要好很多,特别是在2020年,越南更是成为了东南亚唯一“正增长”的国家,且2020年越南国内的失业率为2.2%,低于所有的欧美国家和中国。

然而,随着国家债务水平的不断激升,越南很可能同样无法逃脱被美国收割的命运。

因为按照汇丰发表的行业报告内描述,越南大概率会在2021年年底逼近越南法律规定GDP的65%的债务上限比,

因此越南将成为东南亚最需要巩固财政的国家,越南的外债问题已经岌岌可危——越南外汇储备600多亿美元,但外债总额1300亿,这已经严重倒挂,随时可能被西方国家收割。

除了外债过高外,越南经济还存在过于依赖外资和国际市场的问题。越南总投资25%是外资控制,尤其是手机行业,完全被外资握在手里。

早在2014年华南理工大学对越南经济的一篇分析文章中,就提出“越南的经济增长与外债余额、国内投资、经济开放程度和国外直接投资”具有强相关性,且“外债余额和国内投资”这两个因素对长期经济的影响最大。

此外,“人力资源和土地成本不断攀升”的问题也不容忽视。以胡志明市为例,金融白领或高级技术人员的月薪已经直逼两万人民币。

土地同样迅速升值,“黄金地段”的租金并不比中国的“北上广”便宜。至于说它有可能变成翻版印度,则是因为印度的债务问题比越南更早的暴露出来,而且要比越南更加严重。

自2009年至2018年十年间,印度央行资产负债规模从15.53万亿增长至41.03万亿,增长2.82倍。印度央行资产负债增长趋势大致可分为三个阶段,

第一阶段2009年至2011年,总资产总负债快速攀升同比增速逐年大幅提高,2011年达到顶峰22.4%;

第二阶段2012年至2015年,2012年同比增速较上年大幅降低,此后四年保持了平缓增势,同比增速逐年小幅提升;

第三阶段2016年至2018年,2016年受废钞令影响总资产总负债仅微幅增长此后两年则迅速回升。

因此,近年来印度的外债是在不断膨胀的。况且不只是印度,彭博社此前列出的十个国家中,大多都属于“新兴经济体”,债务问题也是他们正共同面对的问题。

据IMF(国际货币基金组织)统计,相较于.新兴经济体私人部门债务GDP占比的整体水平虽不及发达经济体.但债务增速上升明显。

自2009年至2016年,其平均占比水平已由最初的75%上升到了125%。与此同时,新兴经济体企业杠杆率水平已呈整体上升趋势商品生产者债务负担明显加重已是不争的事实,除此之外,还应注意.非贸易商生产企业的杠杆率已远超贸易品生产企业(这些还都只是新兴经济体的“私债”)。而所谓的“新兴经济体”,指的正是巴西、阿根廷、土耳其、印度等国家。

例如巴西,曾是金砖四国中非常有潜力的“大国”,现如今落得了什么境地呢?巴西的GDP自2010年达到7.57%的高增速后就处于经济回落状态,2014年接近零增长,2015年甚至出现经济的衰退。

除了2003年通货膨胀远超于目标外,巴西自2000至2014年通货膨胀一直围绕官方通货膨胀目标值6.5%上下波动。

2015年巴西全年通货膨胀率达10.67%,加之GDP断崖式下跌,巴西经济进入滞胀局面,前景不容乐观。而巴西财政、经常账户的双赤字情况持续存在,不仅对给国际收支和债务管理造成了压力,还使投资者对巴西投资前景不再看好。

2021年的巴西更惨,早在今年年初,巴西就单方面宣布破产,表示没有能力偿还巨额的美元外债。糟糕的经济状况已经让巴西常年坚持给贫困人口发放的“国家补贴”都给停了。

据IMF(国际货币基金组织)最新报告,巴西的公共债务约占GDP的100%,该国货币从去年至今更是贬值了32.63%。

最后,让我们来审视一下自己。自加入世贸组织以来,我国的外汇储备规模不断扩大。由2001年的2122亿美元增长至2014年顶峰的38430亿美元。

尽管此后有所下降,但近几年仍然维持在三万亿美元左右,与此同时,我国的外债规模也从2001年的2033亿美元快速增至2015年末的14162亿美元,年均增长率超过14.8%,大大高于同期国内生产总值的年均增长率。

但是,尽管我国外债规模在持续扩大,从1985年的158亿美元上升至2016年3月末的13645亿美元,但主要外债风险指标一直处于低位,说明中国的外债风险还是可控的。

况且,中国作为当前世界第二大经济体,一个能与美国市场抗衡的“超级市场”,尚且不必像越南、印度、巴西等国家那样悲观。

我们要始终相信党和政府,能够带领人民克服困难,重振经济,恢复生产。

中国人从来不惧怕任何敌人,无论敌人是有形的枪炮,还是无形的病毒,我们都一次又一次的证明了,我们能够战胜它。这一次,中华民族依旧可以做到。

参考文献:

《新兴市场的美元债务困境》杰米·卡如纳

《印度央行资产负债与财务状况分析及启示》徐媛

《巴西经济衰退原因及改革建议》毕得

《越南外债对经济增长影响的实证分析》黄嘉宏

《中国长期外债与短期外债的动态研究》刘显昌 刘志雄

,