作者:陈达美股投资

来源:雪球

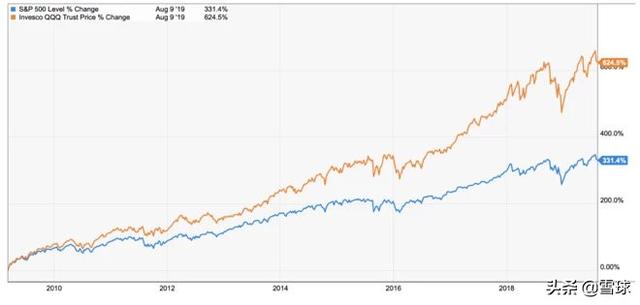

从2009年3月9日的婴儿底算起,已经超过十年。公认代表美股市场表现的标普500指数(S&P 500 Index),从676 到 2900 ,不算股息,十年间上涨330% 。

公认代表美股市场科技股表现的纳斯达克100指数(NASDAQ 100 Index,其实不太纯,后文会讲到),从1043到7600 ,十年间上涨620% 。

(黄线QQQ为纳斯达克100ETF,蓝线是标普500,数据来源:YCharts,取自2019年8月11日)

而纳斯达克互联网指数(NASDAQ Internet Index,权重股有谷歌、脸书、阿里巴巴,亚马逊等)从2009年低点起来,是1000%,十年十倍。毋庸置疑,这一波牛市本质上是科技股的大牛市。

还有个数据,明晟全球科技指数 ( MSCI World Technology Index),从2009年以来总市值增加了5.7个trillion,5.7万亿美元。考虑到作为世界第三大证券市场——A股市场的总市值也仅6万亿,这当然是一个天文数字。但5.8万亿这个数字用科技股本身来衡量就没那么吓人,不过5个微软,或10个脸书,或13个阿里,或27个英特尔,或者最神奇的—— 40个NETFlix——而已。这个真的比较玄幻,我泱泱大国,全A股市场,就比得上40个流媒体拍电影公司。

所以你看到,海外市场的科技股,已是斗大如牛,让人血脉贲张。而投资科技股的人,更是赚得盆满钵满。

那另一个我难以回答的问题会是:A股什么时候迎来属于我们的科技股大牛市?

一、科技股的定义

首先,我认为要给科技ETF的科技股,下个定义。科技ETF英文叫Tech ETF,当然也有QQQ这样的所谓科技ETF,追踪纳斯达克100指数,包括了一些生物科技、医药和星巴克。生物科技当然算科技的一种,还是尖端高科技;但你把开咖啡店叫做科技股就有点不要脸了。所以真科技还是假科技,作为投资者要擦亮眼睛;如果你心目的中科技=互联网,那么追踪纳斯达克互联网指数的PNQI就要远合适于追踪纳斯达克100的QQQ。

当然也有人会来揶揄我:费这劲干啥,权重股反正都是相同的那几个大佬,大差不差。这种批评很对,但我追求纯粹。如果你没有这方面的精神洁癖,其实这几个ETF差别确实不大。为什么,因为科技龙头股之于整个行业的权重以及其表现所带来的高屋建瓴一般的行业动能,你组合里但凡有那几个龙头,那么Alpha里的绝大部分就已收入囊中。

然而对于科技ETF与科技行业中的“科技”两字,金融投资界,并无权威定义。能源行业就很容易定义,但凡关系到通过化学键的形成与断裂将化学能转化为热能的整个体系熵增的过程,你干的就是传统能源行业;如果你是通过前述方式以外的方法采获能源,你干的就是新能源行业。但科技行业要怎么说,太阳能电池板没有科技含量?九阳豆浆机没有科技含量?

工业革命后带来的现代科技,用《红楼梦》中甄士隐的一段七言歌来说,就是你方唱罢我登场,反认他乡是故乡。斗转星移,内部迭代,外部革命,全球共享。

其变革是一部进化史。每个时代都有属于彼时之科技,正如19世纪的铁路运输、19&20世纪的航天与能源、20&21世纪的IT;而一个成熟的资本市场会如同一面八咫镜一般照出什么是当时代的真”科技“。下图代表从1800年以来各个时期美国股票市场的行业权重,从运输(主要是铁路、造车与航天)到能源(内燃机、电气革命)与材料(高分子新型材料)再到信息技术,我们可以说:科技与资本,就是硬币的两面。

(数据来源:高盛全球投资研究)

而属于我们这个时代的科技,谁都能看出是IT、是互联网…好吧我右手边有个神棍在说区块链,那就再加个区块链(手动狗头)。所以这也正是美国科技业大家约定俗成、心照不宣的定义,从半导体开端,到计算机软硬件,到IT与互联网,这条线串成了科技主轴。

而这个行业当目前为止出现过两个人生巅峰,第一个出现在2000年左右,史称互联网泡沫(Dotcom Bubble);第二个就是此时此刻。这是属于我们时代的科技,是属于我们的开元盛世。

所以我们可以将科技两字做如上定义,这也是美股市场tech的常例。当然你也可以加入生物科技,正如纳斯达克100里也有一些生科公司。二十一世纪的确是生物的世纪,许多人可能会拿这个梗来呛讽毕业即失业的生物学子;他们理解有误,21世纪是生物学的世纪,但没人说是学生物的世纪。

本文所谓科技,IT Bio 是也。

二、资本与科技共舞的变迁史

FAMGA代表了地球上市值最高的五个公司巨头的首字母缩写。分别是脸书(Facebook)、苹果(Apple)、微软(Microsoft)、字母表(Alphabet,Google的母公司),以及亚马逊(Amazon)。如果早回十年去,这个看起来有点傻的缩写词,是金山银山的投资机会。

但是如果你想到这几个富可敌国(常任理事国)的庞然大物,最老的微软也才44岁,最小的脸书仅仅是15,尚未成年呐。以往我们想到地球上的巨无霸,总是想到花旗美孚辉瑞这样的百年老店;或者至少是伯克希尔哈撒韦这种枝繁叶茂的控股集团公司(holding companies),都是经年累月的积累。而科技股组团刷榜绝对是是人类史上头一次。

下面这张图很震撼,世界市值排名前十的公司,一二三四五与七八都是正儿八经的科技公司,排第九的是可以蹭科技热度的金融支付公司Visa,排第十的是21生物世纪的大公司JJ。

而再下面这张图就更有白云苍狗、斗转星移、沧海巫山的戏码。这张图反映从1999年到2019年这二十年全球市值top 10排行榜的变迁。1999年的互联网泡沫时期,当年的科技领袖微软、思科、英特尔、诺基亚都见到估值大顶。彼时大家都是对互联网对IT通讯不切实际的幻象与意淫,而其中诺基亚算是早夭,令人唏嘘。

互联网泡沫之后旧经济复辟重来,911后油价从20美元暴涨至140美元,美孚、BP、GE等杀回宝座。同时美国房价泡沫溅起,花旗、AIG等金融机构创出估值巅峰;之后我们大国崛起,中石油、工行携手在2009、2010 摸顶;而到了2014年,在100美刀的高油价上,之前未上过榜的苹果通过iPhone把美孚给干成了老二。再后来,科技股逐步攀升,旧经济纷纷然随风而去,从次贷危机到油价崩盘再到大国陷入困顿。到如今,FAMGA一统江湖,不知能不能千秋万载。

这些科技股大多遭受过非议与不理解,最有名的就是,巴菲特的“看不懂我不投”。另外还有一些人,认为像Facebook这样的“网站”,没有护城河,说死就死。然而他们对Facebook并无深刻认知,对其一路眼花缭乱的版图扩张不闻不问;他们专心地认为:破网站,看不懂。国内对Facebook的丑化与无视更是让人费解。三人成虎,没有独立思考,大多数人类的本质就是复读机。

(制图:Visual Capitalist,数据来源:The Financial Times,Google Finance)

三、为什么要投资科技股

科技往往意味垄断,而垄断往往意味极高利润——用经济学行话准确表达——是经济利润(Economic Profit)。经济利润考虑到机会成本,这是其与会计利润的最大不同。一般完全充分竞争的没有门槛的行业,经济利润都是0,因为其会计利润等于机会成本。对于这个概念如何理解我已经写在介绍对冲基金Coatue的TMT投资策略的文章里面,摘录一下谈一谈。

“TMT行业有其独特的价值创造模式。但在吹这个模式之前,我需要前戏铺垫一个重要概念叫“经济利润”(economic profits,计算为净经营利润减去资金成本)。

会计上计算利润,就是收入减去成本;而杠精的经济学在计算利润时,是收入减去“一切成本”,尤其强调要包括机会成本。

举个例子,比如东哥投资十万块钱摆个奶茶店,一年下来小店赚了十万,这十万就是会计利润,看似略有小成。但东哥的奶茶店还有其他隐性的机会成本损失——比如如果不开店的话,这十万块存银行能拿到两千块的利息;另外东哥是个经营奇才,如果他的精力放在经营某大型上市公司上的话,他一年能赚十亿。由此可得,对于东哥而言,奶茶店的“经济利润” = 十万块收入 — 两千块资金的机会成本 — 十亿块人力资源的机会成本 = 近十亿亏损。

充分较真地考虑机会成本是经济利润的最大亮点,所以可以说经济利润是最极致的利润概念,将一切成本计算入内。我们甚至可以说,只有能创造经济利润的企业才能说创造了“价值”;而如果利润还敌不过资金成本,就是价值毁灭,就该被人道毁灭。

你可能会觉得这个经济学的概念很无聊,但在行业分析时却十分有用,经济利润可以帮我们找出好行业、好赛道。

经济利润低的行业一定是充分竞争的行业,狼多肉少,门槛低矮;而经济利润高的行业,一定是某种高门槛限制了竞争。当然如同凡人皆有一死,从长期来看,各个行业最后都是殊途同归——玩到最后经济利润都会被干到零的边缘。因为只要你有经济利润,就会有觊觎者要千方百计、削足适履地涌进来。所以发展时间长的老行业——诸如铁路等——经济利润甚至可以是个负数,利润不能覆盖资金成本。

但新兴的TMT行业,近年来在创造经济利润方面天赋异禀。

麦肯锡曾调研全球2400家上市公司、贯穿59个行业,而TMT的五个细分行业:软件、消费类电子产品、媒体、电信和有线运营商,在经济利润上一骑绝尘(见下图)。如果你的投资避开科技公司—— 当然你可以坚持“不懂的不投”,我无力反驳——你的舌头也就精准避开了蛋糕上最鲜美的几块奶油。根据麦肯锡的推算,从2000年到2014年 TMT行业的经济利润翻了100多倍。”

(数据来源:麦肯锡)

投资必须逐利,而科技股带来的经济利润,目前而言,所有其他行业不能望其项背。

四、如何投资科技股

我们可以看出,科技是这个时代投资不可缺失的拼图,而TMT是最牛逼的行业。许多人会说,那好我就买一个股票与他一起成长,我买个阿里,马爸爸不是说要做101年吗,我跟他持有91年。

科技股上用个股投资或者集中投资的思路,不能说不好,但风险巨大 —— 巴菲特老人家对科技股纵然有万般误判,但有一点他说得太对了:科技股的不确定性实在太强。我称其为诺基亚悲剧,你也可以将其叫做美国在线悲剧,这无所谓。牛如巴菲特,以个股入手科技行业,也可能会出现他的IBM悲剧。

所以投资科技股要投资科技股ETF。在美股市场的话,你就买上文提到的几个ETF即可,我在其他文章里也具体分析过这些ETF之间的区别。但正如前文所言,你如果没有对之于大盘而言的Alpha有精益求精的追求,其实大差不差。龙头权重股选对,基本上Alpha就cover了。

最后我要说,无论A股能否迎来科技股大牛市——甚至A股到底能否迎来牛市—— 美股市场已经证明了资本与科技如胶似漆、互哺前行的生态模式,已经证明一个足够牛逼的行业甚至可以独自扛起牛市大旗,带其他猪队友走出一波历史上最长久最波澜壮阔的牛市。

这样的投资机会,无论在内还是在外,作为一个投资人我们都不应当错过。巴菲特快90岁的耄耋之年,还在自我纠错还在拥抱科技,在不便宜但合理的价格买入苹果和亚马逊,那其他人是不是更应该放下偏见与执念,来欣赏一下时代的朝阳?