集成灶近年产品的普及成长,推动行业由微末扩张至新兴高成长赛道,且可预期的未来市场空间将进一步释放。

伴随着赛道扩张成长,竞争格局已由初期导入经历了众玩家入场,再逐步过渡到积累分化,行业增量释放将成就、夯实龙头品牌。

而这一过程中对企业战略格局定位的甄别判定,正是成长赛道下的投资机遇所在。

行业竞争格局现状

赛道玩家迅速增多,多阵营品牌入场,头部梯队加速分化。当前集成灶行业竞争者迅速扩张发展,格局正在逐步由繁杂走向分化,但格局要稳定化仍需经历行业成长期的积累。

集成灶入场竞争者迅速增加。据中怡康数据,至2020H1 全渠道集成灶品牌数已达到211 个,相较2015 年的83 个品牌,五年间增加了128 个新晋玩家。

而按照中华集成灶网发布的集成灶相关企业分布看,浙江嵊州为集成灶企业高密度地区,涉及企业200 余家,包括亿田、帅丰、森歌等在内重点70-80 家;

而浙江海宁则聚集了10-20 家相关企业,尤其第一梯队的浙江美大、火星人均集中于此;

此外广东、江苏及安徽等地也有集成灶产业聚集,全国集成灶格局迅速开花。

主要品牌中,可大致划分为专业性品牌、传统厨电系品牌、综合家电品牌三个阵营。

其中当前主体市场基本以专业性品牌主导,传统厨电系及综合家电品牌更多以多元产品前瞻布局为主,其中帅康、美的等近年也有份额发力。

集成灶专业品牌进一步梯队分化,美大、火星人逐步拉开规模差距位居第一梯队。

以2019 年销售额看,美大、火星人分别以16.84 亿元和13.26 亿元分居第一、第二的位置,位列第一梯队;

帅丰、亿田、森歌等销售额介于5-10 亿元间稳居第二梯队;

其他如奥田、蓝炬星、金帝(老板旗下品牌)销售额5 亿以下位于第三梯队。

近期集成灶企业密集上市,高景气下头部企业营收利润均保持稳健增长。继美大之后,2020Q4 期间帅丰、亿田、火星人先后密集上市,推动集成灶竞争格局进入全新阶段。

收入方面,2019 年美大、火星人、帅丰、亿田分别实现收入16.9、13.3、7.0、6.5亿元,同比增速分别为20.2%、38.8%、10.6%、6.6%,其中美大、火星人规模及增速表现均更为亮眼。

利润方面,2019 年美大、火星人、帅丰、亿田分别实现归母净利润4.6、2.4、1.7、1.0 亿元,同比增速分别为21.9%、159.6%、15.8%、29.0%,盈利增速均优于收入。

结合前文行业级分析,集成灶目前正处于实现早期积累的成长初期,空间高增释放可期。

华创证券分析师认为对于现阶段竞争者,份额扩张、品牌形象树立是当下至关重要的核心内容,在成长混战期确立自身品牌形象、占据优势渠道份额的企业才有望构建龙头护城河,延续竞争优势至更广阔的市场阶段。

而对于目前集成灶头部企业的竞争判断和战略定位,华创证券分析师总结了三个核心主线:

产品突破推动品牌形象树立,为当前企业差异化的根本基础;

渠道布局抢占份额,费用投入方向直接决定业务规模释放;

工程家居产业资源联动能力演化为长效增量利器。

由产品创新突破树立差异化品牌形象

当前四大品牌产品画像

由前文产品优势的分析可知,集成灶通过风机架构的颠覆创新,成功实现了烟机类核心功能即控烟能力的跳跃式抬升,尤其瞬时吸净效果突破式提升解决了众多痛点,甚至可以说在现阶段集成灶控烟方面已基本完全满足厨房吸烟需求。

而这一现象的反面则是集成灶企业对控烟技术更新的驱动力不足,叠加近年各玩家均普遍实现蒸烤模块覆盖,功能高度一致,由此导致当前集成灶行业存在明显同质化的问题,品牌亟需差异化定位。显性产品差异化是企业品牌形象树立的基础。

早期集成灶行业重心致力于架构迭代升级,随后以安全质量为核心解决了各类细节隐患,进而伴随模块化技术突破行业普遍实现蒸烤功能覆盖,行业级变动下单品牌产品跟随式提升,产品设计相似度较高。

集成灶行业目前阶段正如三浦展先生所述的“第二消费社会”特征,以普适性大规模消费为主,但这与当下实际中国消费阶段背离,目前中国消费市场主体处于第三消费社会,即追求个性化、多样化、差异化的消费,也更倾向于品牌消费。

因此集成灶产业必然将走向差异化的产品区分,这也是头部品牌树立形象的基础条件。

具显性功能形象的差异化才具备消费认知意义。如此前行业发展的各类安全保障性创新,其意义更多在于补足产品短板,但其改变隐藏在内部架构中且难以形成消费体验,属于隐性更新,难以拉开品牌产品差异。

只有可形成消费感观、现场体验差异的创新才具备实际效益,其中最显著的方向即外观人性化设计和功能模块突破。

在原有通用产品背景下,各主要品牌均已开展不同程度的差异化设计。在相似烟灶消、烟灶蒸烤型号设计基础上,四大品牌均在外观及模块尝试突破,例如浙江美大率先推出分体式设计(即模块去除)针对细分需求,火星人外观设计高度投入且有通透视窗设计等,帅丰多种颜色SKU 搭配不同家装,亿田蒸烤分腔式设计等,也体现了品牌设计方向的不同侧重。

天眼查APP数据显示,截至2020年11月6日,我国共有家电相关企业672.32万家,广东以70.52万家企业排名第一,山东、江苏位列二三位。

2019年,国内家电行业实现了大幅增长,相关企业新注册174.53万家,同比增长80.3%,今年前三季度新增134.85万家,其中三季度新注册52.08万家,同比增长11%。

头部品牌产品布局及市场价格定位各有倾向。

SKU 布局方面,美大综合SKU 覆盖最多,以烟灶消和烟灶蒸为核心布局,同时独具开发的分体式也形成多型号覆盖。

不同于美大,火星人、帅丰、亿田均有低端烟灶储的产品覆盖以适应低端市场,其中火星人更为侧重单蒸模块的布局覆盖,而帅丰更侧重蒸烤一体的覆盖,亿田以精简型号主导,各类型覆盖均匀。

由价格段覆盖看,低端烟灶储SKU 基本覆盖5000-6000 元价位段;

目前仍为主导的烟灶消产品(2019 销量线上占比67.8%、线下64.4%)价格覆盖段由6000-15000 之间广覆盖,其中美大区间更集中在万元上下,火星人、帅丰覆盖价格较宽;

近年份额高增的烟灶蒸款式(线上占比18%、线下22.3%)价格整体上移至9500-20000 元区间,帅丰、火星人、美大重心布局下覆盖区间均较广泛;

而新兴烟灶蒸烤布局价格到了10500-30000 元区间,帅丰、亿田对此覆盖段较为充分。

进一步看各品牌产品的核心价格区间,以各品牌天猫旗舰店2020H1 所有订单数据为基础制作了价格箱型图,限于数据来源结论更多代表了品牌线上淘宝平台的特征。

其中美大订单价格核心区(箱型)在7079-12837 元,中枢恰为10000 元线;火星人核心段在7138-8345 元,超过12000 的仅有少量价格点;

帅丰核心段在6345-10859 元,中枢为8600 元;亿田核心段则在8242-9488 元,但其订单分散度较高,由3000-29000 均有少量点。

因此,火星人、亿田热门款价格段较集中,而火星人热门价位中枢最低,线上性价比为主,美大中枢最高,品牌定位最高。

由此可对四大品牌初步建立起现有产品分布形象:

浙江美大:作为产业领航者发展最早,SKU 覆盖最广,以烟灶消、烟灶蒸为核心类型布局SKU,并有分体式产品差异化销售。线上核心价格段在10000(±3000)元,线上均价定位最高端。

火星人:以烟灶消、烟灶蒸为核心布局,其中烟灶蒸SKU 占比居四大品牌最高,产品重心高度向烟灶蒸模式倾斜,颜值外观设计差异化为主,线上核心价格段在7750(±600)元,热门价格段最为集中,线上性价比战略为主。

帅丰电器:烟灶储/消/蒸/蒸烤各类SKU 均有覆盖,款式布局最为全面,其中烟灶蒸烤模式布局最多,开始多色系选择的差异化方案,线上核心价格段在8600(±2300)元,多SKU 下各类型零售定价覆盖较广。

亿田智能:现有市场SKU 数量相对精简,烟灶储/消/蒸/蒸烤SKU 布局均衡,具有分腔式蒸烤独立运作技术的差异化方案,线上核心价格段在8900(±600),订单价格覆盖范围广。

研发产品投入方向塑造后续品牌特征

在当下产品SKU 布局基础上,各品牌研发投入及产品方向也将显著影响后续品牌形象。

企业研发费用率略有差异。至2019 年美大、火星人、帅丰、亿田研发费用率分别为3.02%、3.40%、4.03%、4.79%,对应老板、华帝研发费用率分别为3.86%、4.13%,其中亿田研发费用率近两年持续提升至行业最高。

研发成果分布。以三家新上市公司IPO 披露的专利成果为样本进行分类,专利成果主要分布在烟机、灶具、蒸烤、结构、洗碗机等功能产品。

其中火星人在集成灶结构、水槽/洗碗机、清洗机等方向成果最突出;帅丰燃气灶成果最多,同时水槽/洗碗机也有较多积累;亿田在烟机成果最多,蒸烤成果也相对较多。

品牌核心技术。对于新上三家公司,除常规均有的风机、燃烧器等核心技术外,部分核心技术举例来看,火星人核心如消蒸烤、清洁类技术等,帅丰核心为高效静音、可拆导烟板、盆架等,亿田核心如油烟分离、远程监控技术等。

在研项目中:火星人在研方向为智慧厨房、集成水槽/清洗机/洗碗机、砂锅炖技术等,帅丰在研方向在彩屏/物联网、微蒸一体集成灶、色彩/造型/材料设计、空间优化等,亿田则在蒸煲集成灶、集成洗碗机、天猫精灵等。

总结来看,各品牌重心布局智慧物联、新功能模块等核心技术,尤其多样性功能模块的突破将使现有格局拉开差距,下一代集成灶显性功能创新值得高度期待。

渠道布局与品牌宣传在联动与竞争中拓展市场

各品牌渠道布局的异同

如果说产品定位是品牌形象树立的基础,那么渠道能力就直接决定了品牌份额、业务规模能否突破提升,而品牌规模扩张正是当前竞争阶段的核心内容。

由历史规律看,各家电行业成长早期的渠道搭建与配套的广告宣传都极为重要,各品牌渠道覆盖宣传联动扩张整个产业影响力,而其中差异也决定了各自成长发展的起伏。

当前集成灶市场渠道整体均以线下主导,线上电商快速发展。

正如前文提及的渠道现状,当前集成灶行业仍以线下为主,2019 年份额达79.3%;

但同时线上份额快速提升,2019年达20.2%,同比增加3.4pct,奥维预计2020 年线上进一步增加4.3pct 实现24.5%。

此外B 端份额仍未至扩张节点,我会在下一小节再展开讨论。

对比四家集成灶公司销售模式,均以经销模式为主导,美大占据线下先手优势,火星人电商运营更优。

由经销、直营的划分角度看,美大、帅丰、亿田的经销模式(含线上和线下)占比分别达93%、91.5%、93.6%,即使火星人直营相对较多,经销占比也高达74.4%,经销网络在集成灶渠道中至关重要,其中美大在线下布局最早,占据相对优势。

而相对的火星人直营比例达到25.4%,不但其代表性的线上直营主导规模,其线下直营比例2.2%也为四企业最高,其地标性直营店对品牌形象树立将有推动作用。

而由线上、线下的划分角度看,不同于美大因价格管理考虑而重心线下、暂时限制线上经销,后进三家普遍全面推进线上模式,并采用线上直营、经销同步发展的方略,火星人、亿田、帅丰整体线上收入分别达45.8%、31%和20.2%,尤以火星人线上高占比为代表。

相较亿田、帅丰线上以经销为主,火星人线上经销、直营均为主要渠道,其线上直营高达23.1%的比例使其对线上市场具备更强控制能力,也因此其电商费用率显著高于其他对手。

具体对比线下经销网络,美大深耕多年经销网络最为成熟,后进三家中火星人布局较广。

经销商网络美大相对成熟。美火亿帅四家2019 年经销商数量分别为1400、1208、1616、1211 家,数量级相近。

但由门店终端看,美大约3000 家,是火星人、帅丰门店两倍左右,即美大平均单经销商在手门店达2.14,远高于火星人1.33、帅丰1.24,美大多年深耕下其培养的经销网络最为成熟,线下竞争力、灵活度有明显优势。

单经销商创收美大领先,单门店创收火星人略胜。2019 年,美火帅亿四家单经销商平均创收分为116、87.4、53.2、46.6 万元,美大经销商质量显著领先,而美火帅三家单门店平均创收分别为56.9、65.2、43 万元,火星人单店略占优势,这与火星人近年积极费用投入有直接关联。

这进一步印证美大经销网络具优势地位,而火星人高效展业下门店扩增值得关注。

后进三家线下布局中火星人发力消费大省,帅丰亿田各有主场。因美大线下门店数据不可得,我们根据后进三家线下门店整理分布。

地域看三家均在华东、中南地区重心布局,而在各消费大省中,火星人门店布局普遍高于三家平均值,帅丰在湖南、江西、吉林等地主场优势较明显,而亿田在黑龙江、贵州等相对占优。

与渠道布局优势相应,终端市场份额中美大、火星人分居线下、线上市占率第一。

据中怡康数据,20H1 线下市场美大销售额达23.1%,帅康、美的、火星人、法迪欧分居2-5位;线上市场火星人高达20.5%,森歌、亿田、美大紧随其后。

值得注意的是,因疫情导致20H1 市场渠道异常,非集成灶专业品牌在协同优势及深厚渠道积累下也份额提升较多,如传统厨电品牌帅康、综合家电龙头美的等,也侧面反映集成灶行业的竞争演变。

各品牌费用投入与宣传打法

由销售支出看,集成灶四企业中以火星人销售费用开支为最,20H1 美火帅亿销售费用率分为14.6%、29.8%、12%和15.7%。

火星人销售费用高企主要与其核心渠道模式有关,其线上直营、线下直营模式在竞争对手中相对领先,直接导致员工组成中销售人员远超其他企业,并相应带来较高员工薪资、电商费用、物流运输费用。

进一步聚焦与渠道布局高度联动的广告宣传端,集成灶广告宣传费用普遍较高,其中美大近年宣传力度引领市场。

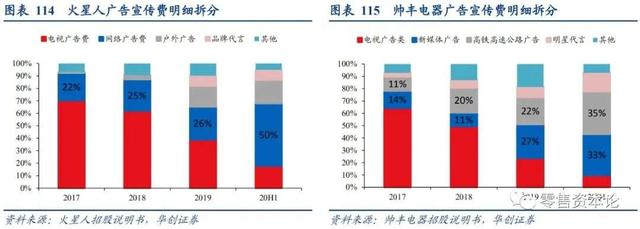

集成灶四企业中除亿田广告宣传投入略低外,美大、火星人、帅丰广告费用率(广告宣传费/营业总收入)基本保持8%及以上水平,尤其美大自2019 年来加大投放力度,广告宣传费用率保持12%左右,火星人20H1 广宣费用率也提升至10.8%。

高宣传曝光正是品牌树立阶段的必由之路,在整体厨电市场广宣费均有较高支出。

如以销售费用为总量,可更进一步发现集成灶企业对广告宣传的重视,尤其如美大、帅丰等广告宣传费占销售费用比例达71.4%、63.8%(20H1),可见现阶段各企业销售工作核心内容即产品宣传、树立品牌形象。

具体品牌定位决定了各自主要宣传打法。浙江美大以多年电视台、高铁冠名等主流广告投放为主,结合央视、各线高铁形象定位深化巩固其龙头的高端形象。

火星人近年则重点将广告投入网络媒体,20H1 网络广告占总广宣费达50%,结合其线上渠道发展向各电商平台优势引流。

帅丰电器以新媒体和户外广告宣传并重,如深度植入《小欢喜》电视剧等新媒体手段以打开知名度。

亿田智能则更侧重传统电视及户外广告投放,覆盖省区城市的户外广告投放较多,并有小红书博主推广。

除了传统的广告宣传教育,直播、短视频等新兴营销模式也可展示产品体验场景,契合集成灶产品优势,助力促进用户教育。

如亿田多次直播带货推广产品普及,发挥直播低成本、强互动性、快速渗透及真实感观等优势。

产业配套资源整合提升长期业务潜力

在前文行业级分析中我们已阐述,当前集成灶市场尚未与地产工程、橱柜设计等环节充分联动,导致集成灶选购安装切入成本较高,也明显地抑制了集成灶对传统厨电替代。

但同时,基于产品核心优势并伴随产品普及深化,可预见集成灶发展将存在产业链充分联动的节点,其意味着集成灶竞争环境优化及市场空间的进一步释放,而在这一推进过程中,集成灶龙头引领突破下,有望率先攫取产业链联动下的成长效益。

建材KA 普遍入场下,橱柜、互联网家装、地产端多维度联动尝试。

建材KA 普遍深度战略合作。如前阐述,集成灶因装修切入需要而普遍于建材KA的前端建立渠道,近年四大品牌均与红星美凯龙、居然之家等建立深度战略合作,帅丰、亿田更有KA 渠道商入股协同。

橱柜端多建立自主生产业务,与头部品牌合作展开有限。美大、帅丰、亿田等均有自主生产橱柜的业务,以适应集成灶的柜体搭配,而火星人则与进口板材商合作设计橱柜产品。但目前而言与头部橱柜品牌的强强联手尚未展开。

互联网家装公司多元展开。美大已与齐家网达成战略合作,火星人则与酷家乐、修嗒嗒、住小帮等互联网家装平台、APP 达成战略合作,但由于互联网家装自身在产业链中地位尚未充分塑造,这一联动目前意义更多在于新渠道布局及品牌普及。

地产工程端美大率先突破。2019 年美大作为集成灶龙头率先签署了10 余个精装工程合同开启试点。

并且在2020 年地产500 强对集成灶品牌首选统计中,美大以15%的首选率占据第一位。

地产资源整合不仅意味着企业新业务渠道的建立,更深一层次是创造集成灶标准化项目零的突破,行业标准重置将促进全行业安装入场竞争环境的大幅改善,我们期待集成灶龙头引领下产业突破节点的到来。

此外,为提升产业链中的品牌曝光度,集成灶企业均积极参与一线城市举办的大型展览会,联动建材建筑、厨房卫浴等产业环节展示,精准触达对家装感兴趣的消费用户群,搭建场景式体验,有利于加速用户培育,提升产品与品牌知名度。

综合来看,由于集成灶行业发展阶段所限,整体产业链资源联动尚未成势。

除建材KA深入合作外,橱柜、家装尤其地产方面进展尚处初期,目前龙头浙江美大在地产整合上走在前列,伴随精装工程项目推进落地、产品品牌在地产上游影响力持续扩大,我们期待工程家居端对集成灶形成标准化方案,从而推动行业竞争环境优化释放成长空间。

生产及财务对比

生产成本方面,浙江美大凭借规模优势在集成灶行业中享受成本优势。

在集成灶四企业中美大销量远高于其他对手,2019 年美大集成灶出货量估算约36万台,远高于火星人、帅丰、亿田的20 万、15 万和13 万台。

在企业人员架构中也可看到,美大2019 年以878 名生产人员位居各企业生产者规模首位,侧面印证其生产线规模的庞大。

在规模优势基础上,美大单台生产成本最低,2019 年美大单台估算成本仅1764 元,明显低于火星人的2717 元、帅丰的2148 元和亿田的2449 元,即使考虑产品结构略有不同,美大成本优势也十分显著。

进一步拆解单台成本,在单台成本中,单台直接原材料价格美大、火星人、帅丰、亿田成本分为1565、2337、1756、1952 元,美大大体量采购下材料成本优势凸显,另一方面火星人原材料成本偏高与其近年高规格玻璃占比提升、五金件打包采购、压铸件转为高单价组合件等生产升级有关。

而直接人工成本和制造费用端,美大单台费用较其他品牌折价一半及更低,充分彰显其规模化生产的成本优势。

伴随各企业扩产项目的推进落地(见图表84),各企业生产成本端均将由于规模扩张得到优化,并伴随着产业联动供应链厂商的聚集联动,集成灶产业生产规模效益有望持续改善。

盈利能力分析,在成本优势及高端定位叠加支持下,美大盈利能力保持领先。

整体集成灶各企业毛利率处于40-55%之间,20H1 美火帅亿毛利率分别为51.3%、48.9%、48.8%、45.5%;

净利率因各企业费用投入战略不同差异较大,区间范围在10-30%之间,其中美大、帅丰保持高利润战略,20H1 净利率分为26.4%、29%,火星人近年采用高费用投入战略,20H1 净利率9.8%,亿田毛利率偏低且费用占比较高,但近年净利率持续提升,20H1 为21.1%。

营运能力方面,集成灶企业普遍采用具备现金流优势的先款后货模式,经营稳健,周转高效。

存货周转率方面,浙江美大存货周转率显著高于同行业水平,相对更完善的供应渠道体系保证其优异经营效率。

具体分析总周转天数构成,美大因现金资产规模更高、产能扩建更多,使得总资产周转率相对较低,火星人则因此前产能近饱和、产销量超100%的情况而使其总资产周转保持最高位。

集成灶企业净资产收益率整体处于较高水平,均接近或超过30%,其中火星人2019 年ROE 高达48.45%,显著高于竞争对手。

按照杜邦分析法拆分来看,火星人、亿田智能倾向于高杠杆、高周转的运营模式,而浙江美大、帅丰电器净利率相对更高,运营模式偏向稳健风格。

2020年前,集成灶行业一直保持中高速增长,2020年在疫情等多因素影响下,行业增速放缓。

从潮流家电网走访了解的信息来看,大部分企业仍旧看好集成灶行业恢复之前的增速,奥维云网厨电事业部研究经理高洪瑄预计2021年集成灶全渠道销量将达到294.7万台,同比增长23.9%;全渠道销额221.2亿元,同比增长21.4%。

但是,潮流家电网认为,疫情的反复、房地产市场的调控以及居民收入的降低…..在一定程度上减慢和影响了家电产品的需求,作为耐用家电品,集成灶很难独善其身。

注:本文内容主要摘自华创证券,零售资本论整理推送

,