图片来源@视觉中国

文 | 周天产业分析,作者 | 零露,编辑 | Zhou

今年的屏幕产业,有了新变化。

当消费者还沉浸在 OLED 屏带来的全新体验中时,又有新物种出现了。

2021 年 3 月,TCL 推出 mini LED 电视旗舰「X12」;4 月,苹果在全球开发者大会上推出了搭载 Mini LED 技术的新一代 iPad Pro;三个月后,三星和华为也分别推出了自己的 Mini LED 产品:三星首款 Mini LED 背光电竞屏 Odyssey Neo G9. 华为搭载 Mini LED 技术的鸿蒙旗舰电视 V75 Super;

再到 10 月苹果发布「王炸」产品 ---- 首款采用 Mini LED 的「MacBook Pro」,引爆了 Mini LED 这一全新屏幕技术的概念。

今年开始,采用 Mini LED 的电子产品如同雨后春笋般冒出。OLED 刚普及开来,Mini LED 就已经取代 OLED 成为 LED 行业和半导体显示行业的璀璨新星。

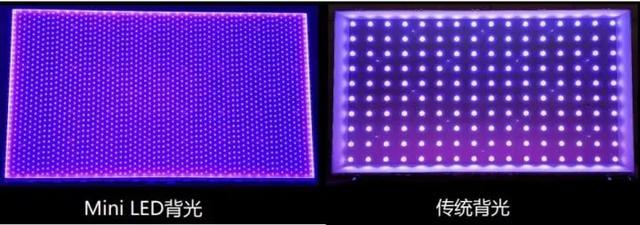

相对于 OLED,Mini LED 对比度更高, 亮度也大幅提升, 同时拥有更佳的分辨和精准控光。这主要得益于 Mini LED 灯珠体积较小, 意味着相同背光面积里能容纳的灯珠就越多, 使得分区背光数量增加,分区背光数量越多,控光精度就越高, 对比度也越高。对比度高,亮度高,寿命长,成本还更低,无异于一次产业大突破。

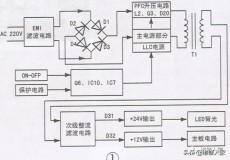

在 mini LED 爆发的前夜,纵观全球 LED 行业和半导体显示行业,从上游(外延片 芯片)、中游制造(封装 模组)以及下游终端应用,如今市场被「中国芯」、「中国屏」所占领。2020 年,中国新型显示产业直接营收达 4460 亿元,全球占比达到 41.3%,产业规模位居全球第一

整整 20 年,在曾经被日韩企业垄断市场的显示行业,中国 TCL、京东方、三安光电等企业突出重围,形成「造芯制屏」全产业链的国产化,达成显示行业反围剿的初步胜利。未来,中国很有可能在 Mini LED 领域中占据主导权。

那么,「中国屏」是如何从日韩企业中突围而出的?在屏幕革命历史中,中国又处于哪个位置?Mini LED 究竟是什么?Mini LED 对于中国显示产业意味着什么呢?

01 1990-2000,日韩共分天下

要解答以上问题,我们需要了解一下屏幕的发展史。

早在 20 世纪 60 年代,电视机工业的主导者——美国 RCA 公司(美国无线电公司)制造了第一台液晶显示器。该显示器是由薄膜晶体管控制的液晶显示(TFT-LCD)。由于当时 RCA 主推价格低廉的阴极射线管(CRT)显示器,而液晶显示器良品率低,尺寸小、价格高,所以 RCA 公司放弃了液晶显示这条产业路线,也让美国错失了往后几十年的产业机会。

被美国抛弃的液晶显示器,引起了日本企业的兴趣,夏普买来了美国 RCA 的专利,克服重重障碍,上马了一条彩色 TFT-LCD 产线。很快,东芝、三菱也纷纷建厂跟投。这一过程,日本产业将良品率从 10% 提升到 80%。

上世纪 90 年代初,个人终端开始兴起,平板显示产业到了起飞的边缘,因为夏普、三菱、东芝等企业当年「赌对了」,日本的显示屏制造商们登上了液晶显示领域的王座。

从 1991 年到 1996 年,全球至少有 25 条大型液晶显示器生产线,其中 21 条都建在日本。从上游芯片到下游封装,日本形成了非常完整的产业结构,几乎世界上每一台液晶显示器中都有日本企业的心血。

屏显市场「捂热」之后,让韩国看到了时代之门向自己敞开,三星、LG 相继加入进来,用韩国特色的「高饱和」投资打法强行挤入市场,将这一技术路线向大尺寸电视市场推进。1997 年,三星在 LCD 领域投入数十亿美元,建设大尺寸液晶面板生产线;LG 和飞利浦合作,LG 用 50% 的股份换来后者 16 亿美元的投资,用以研发液晶显示技术。

疯狂投资很快带来了巨额亏损,三星在开发液晶显示器期间,连续 7 年每年亏损超过 1 亿美元,由于这些企业在韩国独特的财阀特性,才能扛住这种投入量级。通过激进的投资战略,放弃短期盈利,凶猛扩张,韩国企业从日本企业手中夺得市场,在本世纪初期,形成与日本企业平分天下的局面。

02 2000-2010,中国企业开始萌芽

就在日韩如火如荼发展液晶显示技术时,国产显示还在 CRT 显像管技术里苦苦徘徊。

2004 年,当时中国最大的电视制造企业彩虹集团投入 6 亿多元,引进日本日立的超大屏幕显像管(CRT)生产线(K 线),要知道,这 6 亿人民币是彩虹集团全年净利润。

然而,市场并没有如彩虹集团所预料的「CRT 至少还能辉煌十年」。仅仅 3 个月后,「K 线」成「坑线」,彩虹集团发现,大价钱买回的生产线到手就几成被淘汰设备。无独有偶,同年,TCL 全盘收购欧洲汤姆逊的 CRT 彩电业务,导致数年亏损……

显然,当技术的飞轮切换,中国企业在当时押错了技术路线。

自此,中国一直处于「缺屏少芯」的卡脖子状态里,彩电、电脑、手机所需的液晶屏几乎完全进口。甚至中国每年的进口物资消费排行中,液晶面板仅次于石油、铁矿石、芯片,而位居第四位。

为摆脱「缺屏少芯」的窘迫,中国企业家们开始寻找出路。2003 年,京东方收购了韩国现代的 TFT-LCD 产业,以韩国落后产线为基础,内化为自己的技术,随即在北京自主建设了一条液晶产线,也是当时唯一一家走自主发展技术能力道路的企业。

随后,生产研发 LCD 的龙腾光电、TCL 旗下的华星光电相应成立,中国开始拥有了自己的液晶屏生产线,降低了对进口产品的依赖。2005 年,政府在财政、税收两个方面对 TFT-LCD 产业进行扶持,减免相关进口关税,刺激产业发展。就这样,中国的液晶产业逐步起势。

2007 年是全球电视市场的转折点,这一年,液晶电视在全球的市场份额首次超过 CRT 电视。此时的中国,液晶电视开始逐渐普及。笔者家里的第一台液晶电视,就是在 2008 年奥运前夕,借家电下乡政策,花了 5000 元购入的 32 英寸海信电视。

在「大尺寸」需求面前,中国利用更低成本的终端制造能力,发展大尺寸液晶面板的生产,实现成功卡位。

受 2008 年次贷危机影响,中国台湾、韩国的屏显厂商陷入了经济困境,被迫放弃很多非核心产业。此时,只有中国的液晶显示市场还在增长,趁此机会,京东方、华星光电逆势扩张,一方面加快收购速度,抢占空出来的市场份额,另一方面招揽在台湾、韩国的企业中的技术人才。

03 2010-2020,胶着状态

从美国发布第一款液晶显示器,到日本垄断早期液晶时代,再到韩国疯狂挤进屏显市场,屏幕显示技术已经走过半个世纪。前半场,中国始终处于被动位置。

此时,少数中国企业开始疯狂投入,而地方政府也扮演起「给钱给地给政策」的实操角色,帮助产业落地开花。

2008 年前后,京东方决定大举扩张,多个地方政府主动找到京东方商谈在当地建生产线的可能。建线除了需要考虑运输市场和基础设施等因素,还有一个重要的因素是 ---- 建高代线(大尺寸液晶面板生产线)需要巨额投资。

其中京东方在合肥的项目投资达到了惊人的 175 亿元,这还是十年前的数字,和今天的 175 亿不可同日而语,合肥政府甚至把地铁项目暂停,腾出钱用于京东方。从而帮助京东方向高世代线扩张,使国外企业对中国的技术封锁一夜之间土崩瓦解。

笔者作为安徽人,就有亲身体验,2009 年下半年途径合肥火车站,就已看到站前广场有大片地铁施工围栏,大型机械已进场施工开挖,这一挖就是 8 年 ---- 这条 1 号线最终的通车时间,已经接近于 2017 年(中国地铁平均施工周期是 5 年),其中 2009 年到 2012 年这三年几近停工,而这三年,恰好就是合肥签下京东方项目后的重度投入期。

上游 LED 芯片赛道也颇为热闹,虽名为芯片,但技术含量并不算高,随着产线设备国产化,生产成本降低之后,越来越多的企业涌入进来,巅峰时期国内的 LED 芯片厂家多达 80 多家。激烈的竞争中,三安光电、华灿光电、乾照光电脱颖而出。

2016 年 LED 芯片国产率提升至 76%,市场规模达到了 106 亿元,进口则为 33 亿元,其中三安光电占据近 77% 的市场份额。

作为该赛道的优胜者,除了巩固主业优势外,三安光电还围绕 LED 布局了三大中高端新业务:Mini LED、LED 车灯、化合物半导体。

其中的 MiniLED 技术,就在 2021 年,开始进入爆发期。

2019 年,国内大尺寸 LCD 产能持续扩张,产业供需格局向好,国内屏显企业凭借大规模、低成本优势,挤压日韩企业生存空间,逼得日韩企业吐出部分市场。

LG 官宣在 2020 年年内关闭韩国本土的 LCD TV 产能,而将剩余产能集中在中国广州生产;三星显示的公开信称,2020 年年底前将终止所有 LCD 产品供应,以加快转向其他领域转型。

2020 年上半年数据显示,京东方、华星光电分别以 20.4%和 14.4%的出货面积比重,拿下全球面板厂商大尺寸出货面积前二位。其中,华星光电的 55 寸电视面板市占率全球第一,65 寸电视面板市占率居全球第二。

自 2020 年起,中日韩屏显企业实现了「三足鼎立」。

04 2020,Mini LED 的时代来了

在过去数十年发展中,面板行业呈现出明显的周期性特征,被称作「液晶周期」。不同于传统的工业金属等周期品,依靠工艺改进和技术进步,面板价格在长周期中会持续下行。在产业下行期间,通过技术革新,押注更先进工艺,可以实现对先发者的赶超。

在这一持续的产业转移中,京东方和 TCL 科技两家公司背靠中国市场资源,在新一轮的逆周期投资当中迅速崛起。韩国赶上日本,中国赶上日韩,都是这一过程的重复。

周期性特征,迫使着屏幕显示领域的企业不断追求更优质的技术形态,all in 最新技术,无休无止,不进则「败」,这可能是全球最「内卷」的行业之一了。

提前布局 OLED 的京东方在追求行业规模和地位的路上领先一步,目前,京东方三条 OLED 产线,另有两条 OLED 产线在建。数据显示,2020 年京东方 OLED 面板出货量位居前三,市场占有率为 5.7%,占到了全球 OLED 整体份额的 5% 左右。

由于 OLED 技术最早起自韩国,韩国面板厂商在这个领域的实力也最为深厚,中国企业与三星、LG 的市场占有率还存在一定差距。为了对抗韩国 OLED 的霸主地位,同时也为 LED 寻找新的增长点,中国的 LED 芯片和封装企业积极发展 Mini LED,以求填补 OLED 面板供应不足和解决 Mini LED 尚未商业化的问题。

如果说 OLED 是旧王,那么新王很可能是 Mini-LED,只是问题是,后者的规模化制造成本还太高了。

目前,Mini-LED 定位于高端专业显示,自 2019 年 6 月苹果发布 ProDisplay XDR 后,Mini-LED 开始受到 IT 终端厂商追捧,如华为、三星、华硕、宏碁、戴尔和联想等纷纷发布新款机型,助推 MiniLED 背光进一步普及。随着下游市场的持续渗透,未来 Mini-LED 市场将迎来增长。全球 Mini LED 市场规模将由 2021 年的 1.5 亿美元增长至 2022 年的 55 亿美元。

Mini LED 正迎来前所未有的发展机遇——但这样的时机,同样也是「国产屏」更进一步的产业机遇。

京东方在 2021 年 6 月率先实现玻璃基主动式 Mini-LED 产品的正式量产,而这一步棋,在今年获得了巨大利好,让其再下一城。有消息称,京东方或将成为苹果公司明年新款 MacBook Air 的 Mini LED 显示屏新供货商。

三安光电已与全球多家下游知名客户开展 Mini LED 导入 TV、显示器等领域的合作,并且成为三星 Mini LED 芯片首要供应商;

华灿光电在 2019 年就实现了 Mini LED 芯片产品的大批量生产与销售,且 2021 年一季度 Mini LED 产品销售收入增幅达 182.2%。

随着今年 10 月苹果搭载 Mini LED 的"MacBook Pro"问世,Mini LED 板块二级市场反应火爆,行业内各大上市公司迎来股价大涨。以华灿光电为例,股价显示其近 60 天区间涨幅达到近 30%。

苹果公司是业内皆知的产业风向标,现金储备多,产品定价高,使得苹果可以在全球寻找最优技术,苹果看好的某一项技术,很快就会成为接下来几年的产业方向,从芯片架构,到人脸识别模块、全面屏、摄像头技术,甚至是小到蓝牙无线耳机,都能看到苹果公司掌握的产业潮水流向主导权,以蓝牙耳机举例,苹果一手也将其从产业边缘角色变成了每年数百亿美金的大产业。在屏幕技术路线选择上,苹果同样能扮演一锤定音的角色。

京东方(BOE)前董事长王东升曾总结出的一种规律,即每 36 个月,标准显示产品价格将下降约 50%。厂家若要生存下去,产品性能和有效技术保有量必须提升一倍以上。在「液晶周期」与「王氏定律」驱动下,技术革新成为屏幕显示行业亘古不变的定律。

由行业供需博弈造成的周期属性,给国内屏幕显示从业者以超越前人的机会,同时也带来容易被超越的危机。从 CRT 到 TFT-LCD 再到 OLED、Mini LED,技术更新的间隔越来越短。值得庆幸的是,在新的屏显革命中,中国企业越发强势。

屏显是个「烧资本」的行业,越新的技术就越需要更昂贵的生产设备和工艺。以京东方为例,尽管自上市以来,京东方累计募资额在 2000 亿元左右,与现有市值相近。但资本市场认可京东方的市场地位和技术方面的优势,也愿意给予京东方更高的估值。

在屏幕显示行业,起步就是冲刺,开局就是决战。

在中日韩每一次的产业升级里,都有资本踏错产业路线,被迫出局,直接影响了整个国家在全球产业链里的话语权,但也是在残酷的市场环境中,一些具有战略眼光的企业家逆势扩张,换来整个产业在世界范围内的地位。中日韩作为后发国家,天生就更依赖大资本和 all in 的模式,必须凝结全部资源,进行技术攻坚,才能突破欧美的产业霸主地位。但这也意味着,踏错就满盘皆输。

从上游芯片到下游封装,机遇与风险并存,可以说每一步都如履薄冰,若要在风云诡变的屏显行业生存下去,产品性能和有效技术就需要不断升级,在每一个周期变化中不断进击。

借用 TCL 创始人李东生的名言来说:选择制造业,进一步刀光剑影,退一步万丈深渊。

参考资料:

- 「1」光变——一个企业及其工业史,当代中国出版社

- 「2」Mini LED:中国屏幕的一次突围机遇,雷锋网

- 「3」三安光电两千亿,不只靠Mini LED,巨潮商业评论