(报告出品方/作者:中信证券,刘易、王涛、田鹏)

1、深耕铸造设备近二十载,制芯装备与铸件双轮驱动明志科技铸造设备起家,产品打破国外垄断。公司成立于 2003 年,专注于砂型铸造 近 20 年,多年来致力于做强铸造装备、做大铸件生产、做精铸造服务,高端制芯装备系 列打破国外垄断。2005 年后,公司开拓了热交换器、阀体类、商用车变速箱等铝合金铸 件产品,目前主要客户为全球知名壁挂炉生产企业威能、喜德瑞、博世等,以及海外轨 交龙头西屋制动、德国克诺尔等。

高端制芯装备达到国际领先水平,高品质铝合金铸件出口欧美。公司产品主要分为 射芯机、制芯辅助设备、集成化制芯装备和高品质铝合金铸件,制芯装备系列产品定位 高端,适用无机、冷芯先进工艺和精密组芯技术,生产效率高,顺应便捷化、智能化趋 势;高品质铝合金铸件,产品精度高、内腔复杂。我们认为公司凭借对制芯设备的深入 理解和智能化设备,有望持续开发新产品和开拓优质国内外客户。

营收、净利快速增长,2017-2020 年 CAGR 分别达 19.0%、26.5%。公司制芯装备、 铸件产品收入占比稳定,且均保持快速增长,2017-2020 年制芯装备、铸件产品收入 CAGR 分别达 27%、16%。我们认为随着公司募投项目完成,以及客户拓展,各业务将 持续保持快速增长。

费用控制能力强,毛利率保持在 35%以上。2017 年至 1H21 公司毛利率保持在 35%-40%之间,影响毛利率的因素主要是产品结构、原材料价格和运输费用。公司整体 费用控制能力强,2019 年后各项费用率保持稳定,我们认为随着规模扩张和效率提升, 费用率有望稳步下降。

股权结构稳定,吴勤芳与邱壑为共同实际控制人。吴勤芳先生和邱壑先生分别持股 34.44%,为一致行动人和控股股东。公司关心员工利益,通过股份绑定核心技术人才, 战略配售、苏州致新、苏州致远分别持有公司 2.50%、2.13%和 2.12%股份。

股权激励进一步绑定核心员工利益,稳定人才梯队。2021 年 9 月公司进行上市以来 首次股权激励,采用限制性股票的形式,激励对象数量达到 103 人,占公司总人数的 13.4%,相比持股平台人数进一步扩大,深度绑定核心员工利益,增强核心人员凝聚力和 稳定性。

2、铸造设备全球领先,国产替代 拓展海外砂型铸造适用范围广、生产成本低

铸造分为砂型铸造、精密铸造和压铸,其中砂型铸造产品占比超过 80%。相对于精 密铸造和压铸,砂型铸造的特点在于生产成本低、不同尺寸、柔性化和复杂结构产品。 我们认为未来很长一段时间内,砂型铸造仍为最主要的铸件生产工艺。

制芯装备是砂型铸造的核心装备,直接影响制芯合格率、制芯效率以及铸件的质量、 精度和结构复杂度。砂型铸造工艺包括制芯造型、铸型、浇注、清理四个阶段,根据铸 件生产统计数据,由于砂芯质量造成的铸件废品率均值在 2.5%以上,国内中低端制芯装 备的制芯废品率在 5%左右,因此制芯装备的性能及所采用的工艺将直接影响砂芯的质量, 进而影响铸件的质量。

砂型铸造绿色化、智能化生产,装备行业集中度有望提升

我国铸造行业正朝着绿色、智能、高端和规模化发展。“十三五”、“十四五”的发展 规划要求铸造行业朝着绿色、智能、高端和规模制造的方向发展,达到节能减排、智能 生产、自主可控和淘汰落后产品的目的。我们认为上游厂商将受益于铸造生产升级趋势, 拥有核心研发能力和高端装备技术储备公司的份额将持续提升。

根据 Market Research,2020 年全球绿色砂型铸造设备的市场规模为 14.62 亿美元, 预计 2020-2027 年 CAGR 为 2.6%。随着我国铸造产业绿色化、智能化生产升级,绿色 砂型铸造装备市场增速有望高于全球增速。

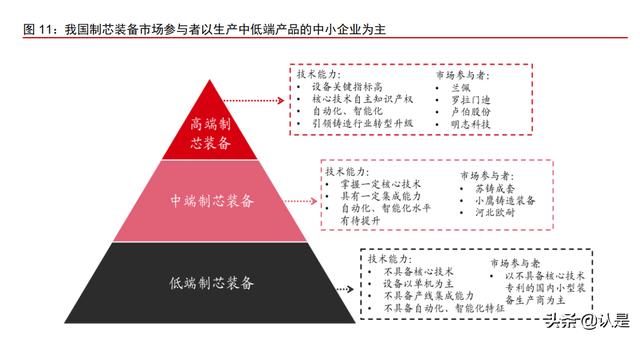

预计我国制芯装备市场 2035 年市场规模将达到 100 亿元,中小企业将逐步淘汰。 根据乐豹、盛晓波《精密组芯造型工艺的应用及展望》,2018 年我国制芯装备(含造型) 市场规模约为 50 亿元,预计 2035 年市场规模将达到 100 亿元。我国制芯装备市场参与 者众多,以生产中低端产品的中小企业为主,综合竞争力较弱。铸造行业绿色化、智能 化、规模化发展将淘汰中小企业,行业集中度将持续上升。未来国内少数具备核心技术 及自主创新能力的企业,凭借产品技术、成本和本土化优势,市场占有率有望逐步提升。

公司制芯装备优势明显,处于全球制芯装备第一梯队

公司制芯装备的优势为:1)核心技术自研;2)自动化、集成化能力强;3)定制化 服务水平强。制芯装备是公司核心产品,打破高端产品国外垄断,掌握了“精密组芯铸 造工艺”等众多创新工艺,满足客户对复杂内腔铸件的生产需求,研发出的集成式制芯 单元 MiCC300 获得“全国铸造装备创新奖”。

制芯装备起家,坚持自主创新,核心技术自研。公司在铸造材料、铸造工艺、 智能化铸造装备等砂型铸造关键领域持续布局,依托自主研发能力快速响应铸 造工艺革新需求,掌握了精密组芯工艺与射砂技术等核心技术。

自动化、集成化能力强,产品竞争力处于世界第一梯队。公司采用集成式智能制芯 单元技术,将砂加热、混砂、射砂、砂芯固化等分体设备集成为一个制芯单元。自主设 计开发的智能制芯控制系统软件 1.0,能对制芯全周期、工艺全流程进行精准控制及管理, 实现了制芯单元信息化、自动化、柔性化生产。公司产品凭借软硬件结合,达到全球领 先水平。

定制化能力强,集成化制芯装备产品销售逐渐增多。公司定制化能力强,可以 根据客户需求设计铸造生产线或车间。以公司为管道配件龙头企业玫德集团打 造的铸件生产线为例,定制化产线减少了涂料工序,采用冷芯工艺替代热芯工 艺,降低了工艺成本,满足了客户需求,并大幅提升了生产效率。我们认为, 公司定制化、本地化的服务有助于客户降低生产成本、优化工艺和提升效率。(报告来源:未来智库)

国产替代正当时,积极开拓海外市场

受益于行业朝着绿色、智能发展,公司集成化制芯装备销售逐渐增多。公司高端制 芯装备达到国际一流水平,凭借定制化、本地化服务实现国产替代,2017-2020 年制芯 装备营收 CAGR 达 27%。随着产品智能化升级、产品价值量逐年提升,公司砂芯/砂型生 产“交钥匙”综合工程有望持续快速增长。

新建德国子公司,拓展国际市场。公司于 2017 年 12 月在德国成立明志科技莱比锡 有限公司,并于 2018 年收购了迪砂公司在莱比锡的制芯业务部门。随着新厂房的建成投 运,公司在德国本地具备了生产和设计能力,可以为欧洲客户提供更好的产品和服务。 目前公司制芯装备产品已出口法国、墨西哥、塞尔维亚、土耳其等国家及地区,德国子 公司的成立和投产将有利于公司品牌知名度和份额的提升。

3、复杂铸件开发能力强,持续拓展海外客户铝合金铸件性能好,应用范围不断扩展

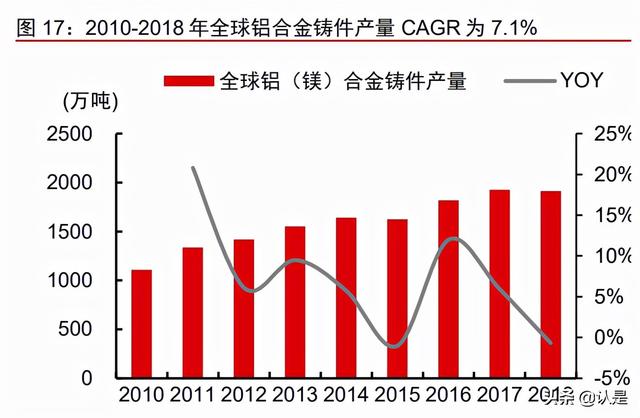

铝合金铸件性能优异,应用范围广,2010-2018 年全球铝合金铸件产量 CAGR 为 7.1%。相比于其他材质的铸件,铝合金铸件具有质量轻、机械性能好、耐腐蚀性强、易 于加工、应用范围广等优点。2018 年全球铝合金铸件产量达到 1914 万吨,占铸件总体 的 17.1%,仅次于灰铸铁和球墨铸铁。

我国铝合金铸件产量年均复合增速为 6.0%,占有率不断提升。我国是氧化铝、电解 铝第一生产大国,为铝合金铸件原材料供应及市场应用提供了坚实的基础。根据中国铸 造协会统计,2010 至 2020 年我国铝合金铸件产量自 380 万吨增长至 680 万吨,年复合 增速为 6.0%,较全国铸件总产量复合增速高出 1.6pct。随着产量增长,铝合金铸件占总 产量比重也不断上升,由 2009 年的不足 9%上升至 2020 年的 13.1%,是目前我国应用 最广泛的三大铸件材质之一。

铝合金铸件朝着轻量化、复杂化趋势发展,在汽车、热能工程、航空航天等多个应 用领域替代铸铁、钢结构产品。受益于汽车、轨道交通轻量化趋势,铝合金铸件在汽车 与轨道交通上的应用逐渐增加,根据中国铸造协会的统计,2019 年汽车和轨道交通用铝 合金压铸件产量已经占到总体压铸件的 60%以上。此外,飞机、航天器、舰艇、船舶、 火炮、坦克以及机械设备等重要受力部件和复杂结构件也开始大量使用铝及铝合金铸件, 去替代原来的钢结构件,铝合金铸件产品应用范围不断扩大,预计市场规模未来将持续 增长。

铸件依托自有装备,拥有稳定优质客户

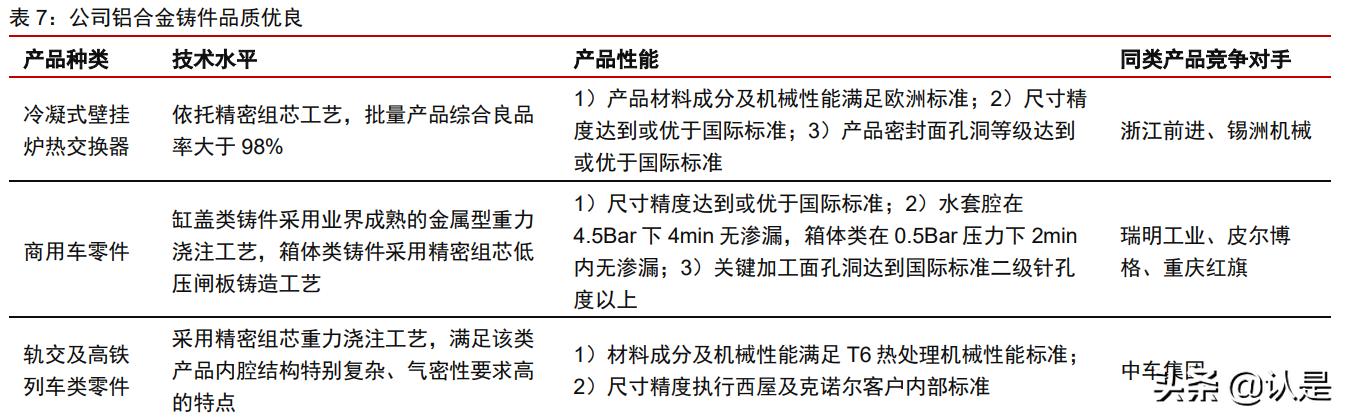

公司铝合金铸件业务的优势为:1)复杂结构铸件开发能力强,精密组芯工艺技术先 进;2)与自有制芯装备实现联动发展,互相促进;3)拥有稳定优质客户。依托精密组 芯铸造工艺、自动化生产及智能化控制系统,以及对设备、生产工艺的深入理解,公司 能够批量生产设计复杂、工艺难度大、精密度高的产品,竞争力远超普通铸件公司。作 为铸造设备外延业务,公司铸件业务采取差异化竞争策略,秉持高端定位,积极拓展热 能工程、汽车、轨道交通等领域的高端客户,为公司带来稳定的利润回报。

复杂结构铸件开发能力强,精密组芯工艺技术先进。公司铸造业务以工艺为导 向,开发了精密组芯造型工艺及与之相对应的浇注工艺、工装夹具等,可以实现复杂铸件产品的设计研发和快速制样,产品品质优良,尺寸精度优于国际标 准,可以有效满足客户的需求。

铸件与制芯装备联动发展,形成增长飞轮。公司将铸造工艺与装备技术有机结 合,根据铸件产品特点,自主研发适合于产品的工艺方法、工装模具、智能生 产线,并通过承接内腔更复杂、尺寸精密度更高的订单,拓展更多优质客户。 铸件业务的高速发展也将促进装备技术优化升级,进而开启新一轮的增长飞轮。

拥有稳定优质客户。铝合金铸件定制化和高品质化特征决定了下游客户黏性较 强,为了保证供货质量和及时性,下游客户通常会对生产厂商进行较长时间的 资质审查和研发设计能力考察。凭借复杂结构铸件产品开发能力和装备优势, 公司目前已成为威能、喜德瑞等知名壁挂锅炉企业核心供应商,能有效满足客 户产品品质及升级需求。2018-2020 年公司壁挂炉热交换器销量稳步上升,产 品毛利率也处于同行业可比公司前列。

冷凝式壁挂炉渗透率逐年提升,募投项目助力铸件业务持续增长

冷凝式壁挂炉是基于常规壁挂炉研发出的新一代产品,渗透率有望逐年提升。燃气 壁挂炉的工作原理为天然气燃烧发出高温烟气,经过热交换器将水路中冷水加热,以达 到供暖、供热水目的。冷凝式壁挂炉采用全预混比例调节方式将空气和燃气充分配比后 燃烧,将高温烟气进行冷却,对水蒸气凝结为液态水时释放的热量进行回收利用。相比 常规壁挂炉,冷凝式壁挂炉热效率更高,使用寿命更长,更加节能环保。

冷凝式壁挂炉热交换器材质主要为铝合金或不锈钢,两种热交换器在欧洲市场占有 率分别约为 50%。冷凝式热交换器采用一体式设计,整个换热过程由一个热交换器完成, 大量烟气、冷凝水对热交换器的腐蚀性增强数倍,铝合金和不锈钢因其良好的耐腐蚀性, 成为冷凝式热交换器的两种主要材质。两种热交换器在欧洲市场占比分别约为 50%,市 场占有率较为均衡,在目前技术条件下,彼此不形成技术迭代和产品替代。

冷凝式壁挂炉主要以欧洲市场为主,英国、法国等欧洲国家铝合金热交换器市场占 有率高。欧洲国家地处偏高纬度地区,冬季气温较低,采暖是刚性需求,冷凝式壁挂炉 上世纪 70 年代开始在欧洲推广应用。由于欧洲国家一般采取分户式取暖,冷凝式壁挂炉 以优异的节能环保特性,在欧洲市场占比较高,且渗透率持续提升。

欧洲环保法规加快冷凝式壁挂炉渗透率提升,我们估测 2020 年欧洲冷凝式壁挂炉总 销量约为 553 万台。2005 年开始,英格兰和威尔士地区就规定在新建或置换燃气锅炉时, 必须采用高效冷凝锅炉。2015 年起,欧盟强制规定新建建筑只能安装采用低氮排放、冷 凝技术的锅炉。目前,英国以及欧盟地区已经彻底完成从传统锅炉到冷凝式锅炉的产业 转换,每年冷凝式壁挂炉的需求量稳定增长。根据 BSRIA 统计数据,2017 年全球冷凝式 壁挂炉销量约为 583 万台,其中欧洲国家销量约为 486 万台。我们假设欧洲冷凝式壁挂 炉销量增速与英法德意西五国 2009-2017 年复合增速 4.38%一致,则 2020 年欧洲冷凝 式壁挂炉整体销量预计为 553 万台。

“煤改气”促进我国冷凝式壁挂炉快速增长,我们估测 2021 年中国冷凝式壁挂炉总 销量约为 61 万台。在“煤改气”政策推动下,清洁能源天然气作为供暖能源燃料的地位 进一步确立,2017 年后我国燃气采暖炉销量大幅增长。根据前进科技招股说明书,2019 年度中国市场燃气采暖炉总销量 402 万台,其中冷凝式燃气采暖炉销量为 25 万台,占比 为 6.2%,渗透率较低。随着节能减排政策推进,更节能环保、低氮排放的冷凝式壁挂炉 渗透率有望持续提升。我们假设 2020 年中国燃气采暖炉销量增速与 2009-2019 年 CAGR 23.2%一致(2019 年同比增速为 25.6%),则我们估测 2020 年我国燃气采暖炉总 销量约为 495 万台,假设冷凝式壁挂炉渗透率为 7%,其销量约为 35 万台。

经过我们的测算,预计 2025 年全球冷凝式壁挂炉铝合金热交换器市场规模达 20 亿元。假设欧洲与其他地区 2020-2025 年冷凝式壁挂炉销量年均增速为 5%,中国燃气壁挂 炉销量年均增速为 20%,冷凝式壁挂炉渗透率每年提升 1%,以此预测全球冷凝式壁挂炉 销量。根据明志科技招股说明书,2018-2020 年明志科技铝合金热交换器单价均在 420 元左右,假设不锈钢与铝合金材质热交换器各占总体的 50%,以 420 元单价核算全球冷 凝式壁挂炉铝合金热交换器市场规模,预计在 2025 年达到 20 亿元。

受益于行业增长和优质客户,公司壁挂炉热交换器销量将持续增长。根据 BSRIA 数 据,2017 年欧洲冷凝式壁挂炉市场占有率最高的为博世,其次为威能和喜德瑞。公司目 前已与威能、喜德瑞和英国 Ideal(大西洋集团旗下家用品牌)建立了稳定的合作关系, 威能与喜德瑞分别是公司 2018-2020 年的前两大客户。公司 2020 年铝合金热交换器销量 为 68 万件,按照我们估算的 2020 年全球铝合金冷凝式壁挂炉销量 331 万套,公司市占 率约为 20.5%。根据明志科技招股书,目前公司已经向冷凝式壁挂炉市占率第一的博世 供货,未来向博世的供货量有望快速增长。其次,随着国内“双碳”战略推进,冷凝式 壁挂炉技术及市场需求将进一步成熟,公司铝合金热交换器产品将开拓广阔的国内市场。 凭借产品品质和龙头客户拓展,我们认为公司铝合金热交换器铸件市占率将持续提升。

募投项目积极布局中长期增长点,汽车轻量化零部件有望成为公司新的增长点。公 司目前铸件业务产能已相对饱和,2018-2020 年平均产能利用率为 95%。公司募投资金 主要投向轻合金零部件生产线绿色智能化技术改造项目,对现有生产线进行改造,并新建普通及新能源商用车底盘及动力系统轻量化铝合金零部件生产线,在扩大铝合金热交 换器产能的同时将形成汽车轻量化底盘零件 3000 吨/年的铸件产能。我们认为,公司铝 合金热交换器产品属于成熟业务,短期来看,通过拓展新客户或者新市场,将获得稳定 增长,另一方面,公司将积极拓展汽车产品,为未来 3-5 年的可持续发展积极投入、布局。(报告来源:未来智库)

4、盈利预测行业层面来看,砂型铸造适用范围广、生产成本低,是最主要的铸件生产工艺之一。 当前我国铸造行业正朝着绿色、智能、高端和规模化的方向发展,拥有研发能力、高端 装备技术储备的装备厂商市场份额将持续提升。从公司层面来看,公司制芯装备核心技 术自研,自动化、集成化、定制化能力强,产品竞争力处于全球第一梯队。随着高端制 芯装备的国产替代和海外客户的持续拓展,公司装备类业务营收预计将呈现加速增长趋 势;其次,公司铸件业务依托自有装备,满足复杂结构铸件的生产开发,产品秉持高端 定位,拥有稳定优质客户,随着老客户的深耕和新客户的拓展,公司铸件类业务预计仍 将保持高速增长。

关键假设:1)装备类产品:公司装备类产品正进行国产替代,产品智能化水平高, 随着募投项目带来产能扩张,国产替代顺利进行,以及海外市场的顺利拓展,我们中性假设,考虑到疫情影响,预测公司该部分收入增速分别为 2021-2023 年 30.00%、 35.00%、35.00%;

2)铸件类产品:我们对壁挂炉、商用车、轨道及高铁零部件分别拆分,给予中性销 售量增长假设,并根据过去三年单价假设未来单价,计算加总后得到铸件类业务 2021- 2023 年增速分别为 30.80%、29.62%、30.30%;

3)其他类产品和其他业务:占比较低,主要是废料销售等,考虑到公司规模扩大和 循环再利用,假设每年 20%左右的增速。

综上,预计 2021-2023 年公司营收分别为 7.98 亿元、10.45 亿元、13.74 亿元,同 比增速分别为 30.27%、30.99%、31.48%。

毛利率方面,预计 2021 年综合毛利率受海运、原材料价格上涨等因素影响有所下滑, 我们认为 2022 年后,在成本传导、海运价格下滑和规模效应下,公司综合毛利率将逐步 回升。费用率方面,管理费用率受股权激励影响预计 2021 年会小幅提升,其余费率随着 产品销售规模逐步扩大,预计逐年保持稳步下降。综合来看,预计 2021 年公司净利率下 降,2022-2023 年随毛利率提升、费用率下降而逐步提升。

根据我们的模型,预计 2021-2023 年公司整体毛利率分别为 36.29%、36.93%、 37.08%,净利润率分别为 14.84%、16.55%、16.85%;预计 2021-2023 年公司净利润 分别为 1.18 亿元、1.73 亿元、2.32 亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」。

,