▍来源/赛柏蓝

▍作者/常青藤

第三批国采落下帷幕,齐鲁独家中标第三批集采落下帷幕,西地那非市场或将随之重构

第三批集采中选结果公示已半月有余,该次集采共有189家企业参加,产生拟中选企业125家,拟中选产品191个,拟中选产品平均降价53%,最高降幅95%。其中,从中标的结果情况来看,齐鲁成为大赢家之一,拟中标8个品种,数量最多,其次是扬子江与豪森药业,分别为7个和5个,海正、恒瑞和科伦药业均为4个,药企之间竞争较前两批更为激烈。

其中,齐鲁制药的枸橼酸西地那非片以每片2.08元的报价,降幅达92%,根据《全国药品集中采购文件》(采购文件编号:GY-YD2020-1)中12.1条“单位可比价≤同品种最低“单位可比价的1.8倍”成为本轮集采唯一一个独家中标的品种,将获得全国50%的采购量。根据业内人士估计在10月份可能会进入全面实施阶段。

而目前国内该品种最大供应商白云山回应对于金戈的落标,白云山官方表示,“该产品主要在连锁药店等终端销售,上一年度其在公立医院的销售额占全年销售额的比例仅0.01%。因此,预计丢标不会对公司经营产生重大影响。今后,公司将积极推进该产品在其他渠道的销售推广与市场开拓力度,以降低未中标的影响。”。

※齐鲁西地那非“坐享”医疗终端市场,原研药很受伤※

光脚不怕穿鞋的,根据中标文件的规定,齐鲁在未来一年独家获得医院终端50%的市场,根据相关文件来看,本次以低价中标其未来战略意义远大于其实际经济意义。

根据《全国药品集中采购拟中选结果表(GY-YD2020-1)》显示,齐鲁制药从理论明面上来看未来一年在医疗机构销售西地那非的数量不到500万片,不到白云山金戈2019年销售量的10%,根据中选的采购价推算,其市场销售额不到2000万元,但其实际可获得的市场将会远大于此,并且其影响会是更深层次的。

根据集采相关文件具体来看,在未来一年医院终端集采西地那非25mg、50mg和100mg合计917.24万片,其中25mg的为177.77万片,50mg的为518.45万片,100mg的为220.92万片,对应独家中标获得基数的50%的采购量来计算,则齐鲁在未来一年对应分别可以获得98.94万片、259.23万片和110.46万片;结合齐鲁制药生产的规格为25mg、50mg和100mg单片中选价分别为2.082元、3.609元和6.33元来推算,对应的市场销售额为1819.92万元。

但是,在实际来看,其能获得的市场份额远不止于此,由于医疗机构集采的价格降幅巨大,原有在药店购药的固定患者将会导流到医疗机构,医疗机构的实际执行采购量很可能远高于原计划数量。

根据《全国药品集中采购拟中选结果表(GY-YD2020-1)》中“医疗机构在优先使用本次药品集中采购中选药品的基础上,剩余用量可按当地药品集中采购管理有关规定,适量采购同品种价格适宜的其他药品。”条款来看,貌似其余厂家还有机会分其余50%市场的一杯羹,但实则不然。根据米内网医疗机构终端市场数据来看,西地那非原研厂家辉瑞基本垄断了该市场,2019年市场销售额接近1.2亿元,市场份额超过96%。由于齐鲁的价格优势远大于其余厂家,因此其余厂家尤其是原研厂家也难以大幅降价来破坏其整个价格体系。

※齐鲁大幅降价,意欲何为?※

齐鲁作为市场上最新的获批企业,面对老牌药企白云山金戈多年培育的市场,如果以接近的价格在市场上竞争,短期内肯定难以迅速打开市场。

根据目前零售市场上各厂家的大致竞争格局来看,2019年在中国城市零售药店终端销售额超过23亿元,目前2019年国内西地那非市场份额前三的企业分别是白云山金戈48.1%,辉瑞万艾可46.9%,亚邦爱普森3.7%,而稍后一些上市的常山药业、成都地奥基本无市场。

因此,齐鲁制药通过低价中标后有望快速打开市场知名度并以价格优势瓜分零售市场的一杯羹。有很多地方有发出也将药店纳入集采的声音,并且呼声越来越高,未来医疗终端渠道和零售终端的联动难以避免。

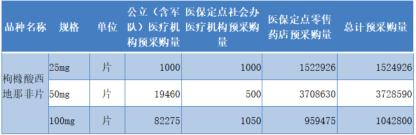

以广东省为例,根据广东省药品交易中心公布第三批国采西地那非预采购量的数据显示,25mg剂量医院的报量为2000片,药店的报量是1522926片,是医院的761倍;50mg剂量的医院的报量19960片,药店报量3708630片,是医院的185倍;100mg剂量的医院的报量83325片,药店报量959475,是医院的11倍。

注:广东省第三批国采西地那非预采购量情况表。

根据带量购销合同约定,医保定点零售药店要在合同期内完成合同用量。这也表明,在广东将有28000家药店销售齐鲁生产的西地那非,且要在合同期内完成合同用量。因此,齐鲁以低价独家中选集采还能快速打开药店市场。

※齐鲁到底能不能赚钱?※

此前的两次带量采购中选结果公布时,很多媒体认为一些降幅巨大的药品都是“赔本赚吆喝”,赢得了市场却亏了钱,齐鲁会如此吗?那我们假定以市场主流销售的50mg规格的西地那非为例来算笔账。

在我国医药市场工业排行榜中,齐鲁制药和白云山制药都是排名较为靠前的企业,假设二者在该品种的毛利水平、营销管理能力相差不大。

根据白云山年报中披露的数据显示,2019年销售量为6176万片,销售收入为7.53亿元,由于有25mg、50mg和100mg三个规格的产品销售,且以50mg为主,25mg小规格和100mg大规格占比对冲,假设此处均以50mg来计,则单片出厂均价约为12.19元,则其对应生产成本为12.19*(1-90.65%)≈1.14元。

假定以1.14元对应齐鲁制药的生产成本,则其中选的50mg西地那非每片3.609元,则其毛利率为68.62%,即使按照更为保守的60%毛利率来计,则每片毛利也超过2.1元。

而通过带量采购的药品基本无需其他更多的销售费用分摊,除去企业的少量管理成本及税收成本即为净利。可见,齐鲁本次低价独家中标西地那非并不是“赔本赚吆喝”之举。

对西地那非品种的市场到底有多大影响?目前市场占有率和份额前两位的是企业为白云山的金戈和原研药辉瑞的万艾可。

尽管白云山官方表示影响不大,到底影响大不大,只能通过未来市场来验证。但是,未来在各个终端的市场降价是再所难免的。

西地那非本为处方药,理论上一般应该在医疗机构终端具有更大的市场份额,但是其在医疗机构终端市场销售规模不及零售终端的十分之一。

对医疗机构终端市场来说,由于具有超低的价格优势,未来其市场销售量有望快速扩容,收窄其与药店市场的规模差距。

针对普通药店终端来说,这类产品是药店利润较高销量较好的商品品类,不会轻易让出这块利润,未来以价换量的可能性较大。这类产品与一些低价的慢病产品以“导流”吸客为目的不同,这类产品产品品牌或商标有一定的区隔,但是早先进入中国市场的原研品牌万艾可和国内首仿企业金戈还是积累了大量稳定客户群的。

针对市场上该品种的生产企业来说,未来整体价格水平下行是必然的。具体来看,相对万艾可实际市场售价齐鲁制药西地那非各规格中选报价降幅在90%以上,相对于白云山的金戈则在85%左右。

目前,越来越多的零售药店都参加了国家集采,因此该产品未来在零售渠道大降价或者价格战也在所难免。因此,齐鲁制药的西地那非撬动该类产品整个市场的价格重构是必然的。

作为目前市场上的领先企业白云山,金戈已经成为其大南药板块的第三大销售收入的产品,仅次于企业的头孢克肟和头孢硫脒,但是其毛利水平远高于前两者,称其为企业最赚钱的品种也不为过。

但是,经此一“役”,随着第三批带量采购进入实施阶段,价格水平下降后,西地那非的毛利在未来或迎来挑战。

,